Založení osobního bankovního účtu

Mít účet u banky je nejpraktičtější způsob uložení peněz. Výplaty se většinou posílají už jen na účet. Platby z účtu jsou jednoduché a často zdarma, navíc můžete získat nějaké zhodnocení. Úložky v bance jsou pojištěny až do 100 000 eur. Hledat pro své peníze bezpečnější místo, než je banka, nemá patrně smysl.

Jak založit bankovní účet

Účet jde založit na pobočce banky nebo přes internet. Pohodlnější je samozřejmě založení účtu online, na druhou stranu může k aktivaci online založeného účtu dojít až další pracovní den nebo po odeslání aktivační platby na tento účet. Účet založený na pobočce bude aktivní chviličku po podepsání smlouvy.

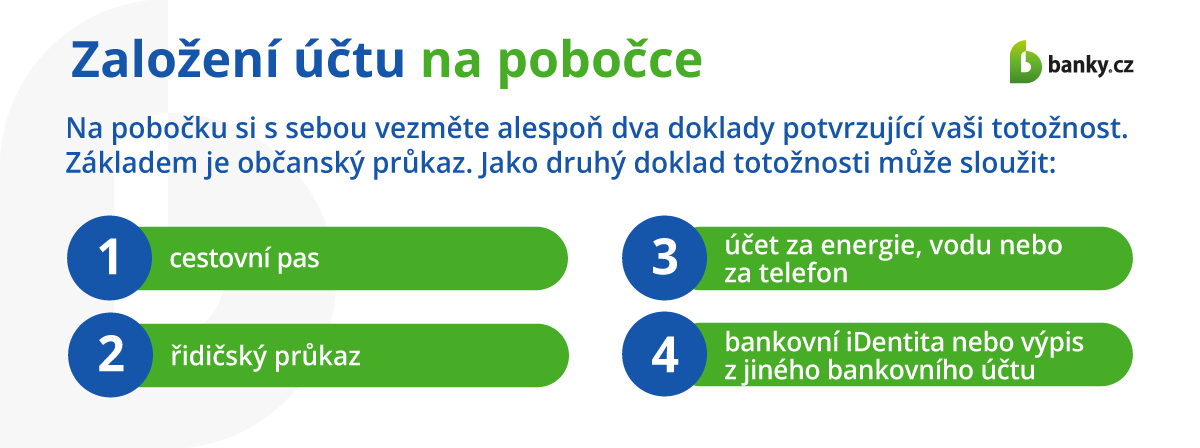

Založení účtu na pobočce

Na pobočku si s sebou vezměte alespoň dva doklady potvrzující vaši totožnost. Základem je občanský průkaz. Jako druhý doklad totožnosti může sloužit:

- cestovní pas

- řidičský průkaz

- účet za energie, vodu nebo za telefon

- novějšími možnostmi doplňkové identifikace jdou bankovní iDentita nebo výpis z jiného bankovního účtu, který vlastníte v jiné bance.

Založení účtu přes internet

Jak založit bankovní účet online, se dozvíte v podrobném průvodci založením účtu online.

Jaké jsou druhy účtů?

Jaké účty se dají v bance založit? Málo jich není. Ale pozor, ne každá banky nabízí všechny varianty. Sem dodáváme všechny důležité informace o všech typech bankovních účtů, které se dají v bankách zřídit. Zda kterýkoliv z nich nabízí i banka, již jste si vyhlédli, snadno zjistíte v našem online přehledu všech bank působících na českém trhu.

Základní bankovní účet

Dá se popsat jako účet se službami „osekanými“ na minimum. Můžete vkládat peníze zasláním z jiného účtu nebo vložením hotovosti na přepážce banky či do vkladomatu. Dále je možné vybírat hotovost z bankomatu (a ne vždy) odesílat příkazy k úhradě. Základní účet nelze přečerpat. Tento typ účtu je vhodný především jako vůbec první účet. Nejčastěji ho proto banky nabízejí dětem a mladým do 15 let, ale také seniorům.

Běžný účet

Nejrozšířenější typ účtu. Běžný účet má stejné vlastnosti jako účet základní, navíc však umožňuje majiteli účtu používat k platbám v obchodech platební kartu, stejně tak k platbám na internetu. Mnoho bank už vydává i virtuální platební kartu tak, aby se dalo platit mobilem, hodinkami.

Kromě toho umožňuje plnohodnotný běžný i sjednání flexibilního úvěru s vaší bankou (kontokorent, resp. povolené přečerpání). Někde je automatické (na základní částku), jinde se o něj žádá, pokud o tento typ dost drahé finanční rezervy stojíte.

Spořicí účet

U tohoto typu účtu vám banka platí vyšší úrok. Účet si zakládáte proto, aby vám pomohl naspořit větší hotovost. Některé se dokonce dají rozdělit do složek tak, abyste spořili na několik konkrétních cílů. Platební karta nebývá součástí účtu, často ani plnohodnotné bankovnictví. Ze spořicího účtu se, až na výjimky, nedají odesílat platební příkazy k úhradě vašich pohledávek (složenek).

Většinou můžete jen přeposlat hotovost na běžný účet, se kterým jste si v bance spořicí účet provázali. Někdy mohou banky vyžadovat, abyste si uložené úspory vázali na nějaký čas (a díky tomu dosáhli na vyšší úrok). To je pak jakými mezistupeň mezi spořicím účtem a termínovaným vkladem.

Termínovaný vklad

V podstatě spořicí účet, ale se stanovenou dobou trvání úložky (rok, 5 let, atd.). Za čas, po který se zavážete, že na peníze nesáhnete (a necháte je bance k volnému využití), můžete získat úrok navíc. Ten se může vyplácet pravidelně každý měsíc, nebo k jeho výplatě dojde až po skončení termínovaného vkladu.

Dětský účet

Bankovní účet pro děti je základním účtem, z nějž se dá platit kartou u obchodníka a na internetu. Na účet se dají peníze vložit platebním příkazem, či přes vkladomat, a také je z bankomatu kartou vybrat. Většinou je tu jen omezené bankovnictví: pouze k nahlédnutí, nikoliv k zadávání platebních příkazů. Ty se aktivují většinou až s 15. rokem věku dítěte, podobně jako se karta k účtu vydává až od 8 let věku dítěte.

Dětské účty se dají zřídit od narození, někde až od 6 let věku. Ty „od narození“ většinou bývají spořicí, bez možnosti z nich platit kartou. Účty od šesti let už se zakládají jako „běžné“.

Studentský účet

Bankovní účet pro studenty je plnohodnotným platebním účtem až od 18 let. Založit se dá od 15 let, ale tady banka omezí možnost sjednání úvěru v podobě přečerpání (kontokorent). V 18 let tuto možnost uvolní. Studentské účty bývají bankovním účtem bez poplatků, často i se zvýhodněným úrokem. Na karty k účtu nabízejí banky různé bonusové programy, často spojené s využitím studentských průkazů typu ISIC.

Společný účet

Bankovní účet pro dva majitele je praktickou pomůckou do rodin, manželství či partnerství. Oba majitelé účtu k němu totiž mají stejný přístup a stejná práva. Jestliže jeden z majitelů zemře, účet se tomu druhému nezablokuje. Pamatujte, že právě úmrtí v rodině často vede k finančním problémům jen proto, že se rodina nemůže dostat k penězům zemřelého, z nichž se vždycky platily všechny účty. Banka totiž musí běžný účet zablokovat až do ukončení dědického řízení.

Devizový účet

Běžný účet vedený v cizí měně se nazývá účtem devizovým. Ostatní parametry může mít stejné jako kterýkoliv jiný běžný účet u banky.

Multiměnový účet

Devizový účet vedený ve více cizích měnách najednou (s podúčty v různých cizích měnách) je tzv. účtem multiměnovým. Hodí se především lidem, kteří rádi cestují, nebo investují v různých měnách, případně jim příjem chodí ve více měnách (včetně důchodu).

Jistotní účet

Specifický účet, který se zakládá vždy jen pro jeden konkrétní převod. Například při koupi/prodeji domu nebo auta. Na jistotním účtu jsou vložené peníze - a prodávající se k nim dostane, jakmile převede majetková práva k věci na kupujícího.

Chráněný účet

Jde o běžný účet chráněný před exekucí. Založit jej můžete až po vyhlášení exekuce. Na tento účet se převádí tzv. nezabavitelná částka, na niž exekutoři nesmějí sáhnout.

Podnikatelský účet

Běžný účet (případně jiný typ bankovního účtu) vyhrazený pro podnikatele. Zakládá se na IČO a slouží i jako účet uváděný v daňovém přiznání. Zde by se měly odehrávat příjmy a výdaje živnostníka spojené s jeho podnikáním (odděleně od financí osobních).

Profesní účet

Specifický účet, který u určitých profesí vyžaduje legislativa.

Obchodní účet

Jde o účet určený pro investování (podílové fondy, akcie, dluhopisy atp.). Založit si ho může spotřebitel, stejně tak i podnikatel.

Často se ptáte

Jaké jsou výhody bankovního účtu?

Výhod bankovního účtu je spousta. K těm nejčastěji využívaným, resp. k největším patří:

- pohodlí s platbami - a to jak na straně příjmu peněz (výplata, důchod, úroky z termínovaného vkladu), tak na straně úhrad (příkazy k úhradě, QR platby, platby kartou u obchodníka i na internetu)

- bezpečnost - moderní banky provozují bezpečnostní systémy, které chrání vaše peníze před podvodníky a hackery (až na výjimky situací, kdy podvodníkům své peníze zpřístupníte vy sami jakožto oběť kyberpodvodu)

- přehled o financích - do bankovního účtu kdykoliv nahlédnete a vidíte, v jakém stavu jsou vaše úspory nebo zbývající částka na běžném účtu. Banky už nabízejí i grafické znázornění vašeho hospodaření s penězi, výsledky za konkrétní období, či upozornění na nedostatek peněz pro naplánované výdaje

- navázání na další služby bank - například úvěr, kreditní kartu, hypotéku, investice, ale třeba i pojištění se bez účtu zřídit nedají. Snad s výjimkou hotovostní půjčky, ta se na účet opravdu nijak neváže

- pasivní příjem - především spořicí účty a termínované vklady se v bankách zhodnocují. Z toho pak plyne pravidelný pasivní příjem, zkrátka peníze navíc, v podstatě zdarma.

Jaké jsou nevýhody bankovního účtu?

I nevýhody se u bankovní účtů dají najít. Málokdy ale převáží nad výhodami:

- poplatky - některé účty a jejich služby jsou stále ještě spojeny s poplatky. Tomu se lze vyhnout založením účtu u bezpoplatkových bank

- nízký úrok - především v dobách s nízkou repo sazbou se úročení nijak vysoko nevyšplhá. Úroky ze vkladů téměř nikdy nepřekonají inflaci. K tomu slouží až investice

- elektronická podoba peněz - někdo může mít pocit, že peníze nemá, protože je nedrží fyzicky v rukou. Většinou jde ale jen o zvyk

- riziko nevhodného výběru účtu - některé účty nabízejí specifické služby, které nevyužijete, ale za které automaticky odvádíte poplatky. Výběr účtu vždy přizpůsobte svým požadavkům

- omezení v použití peněz - v době okamžitých plateb, QR plateb a plateb na kontakt už toto omezení téměř neplatí. Jen u produktů, které časově vážete, například termínovaný spořicí účet

- nesprávné zacházení s účtem - někdo platí kartou, dokud na účtu něco je. Nedokáže pracovat s virtuálními údaji, co v bankovnictví najde, protože byl celoživotně zvyklý na peníze v obálkách v zásuvce, nebo na mizející hotovost z peněženky. Nebo ještě není dost vyzrálý na abstraktní přemýšlení o elektronických penězích na účtu (malé děti). Znovu jde ale jen o zvyk nebo o otázku času.

Jak zrušit bankovní účet?

Abyste zrušili bankovní účet, stačí většinou v online bankovnictví zadat žádost o zrušení toho kterého účtu. Zrušení a převedení účtu jinam může proběhnout automaticky se založením nového účtu u nové banky (když o to novou banku požádáte). Zrušení všech účtů a všech smluv s danou bankou může nejrychleji proběhnout na pobočce, lze využít i datovou schránku nebo doporučenou poštu.

Jak vybrat nejlepší bankovní účet (a banku)?

Vybírejte vždycky podle svých požadavků, které na účet máte. Banky a jejich účty se liší zejména v doplňkových službách, ale i v nákladovosti nebo v úročení. Netřeba mít všechny účty u jedné banky, můžete se stát klientem více bank: a u každé si založit jiný typ účtu, pokud možno bez poplatků.

Má každý právo založit bankovní účet?

Každá svéprávná osoba má právo požádat o založení bankovní účtu. U dětí a osob s omezenou svéprávností smí o založení účtu požádat zákonný zástupce. Na založení ale není nárok. Banka smí založení účtu odmítnout.

Je banka povinna založit vám účet?

Nikoliv. Banka je soukromá firma, která své služby poskytne jen těm klientům, u nichž to uzná za vhodné. Rozhoduje se na základě své interní obchodní politiky.

Jaké jsou moje povinnosti, mám-li bankovní účet?

Povinností je několik, ale jistě vás nepřekvapí. Patří k nim dodržování smluvních ujednání, poskytování pravdivých informací, hrazení případných poplatků, ochrana svých údajů o přístupu k účtu nebo o kartě, hlášení podezřelých aktivit, využití účtu jen k legálním účelům, ale také oznamování změn ve svých osobních údajích (telefonní číslo, adresa, rodinný stav aj.)

Jaké jsou povinnosti banky vůči mně?

I banka má vůči svým klientům povinnosti. Patří k nim především zajištění bezpečnosti uložených peněz, provedení zadaných platebních operací (pokud nejsou podezřelé či nepřekračují limit), poskytování informací, informování o změnách v podmínkách využívání účtů, dodržování její strany smlouvy, zajištění dostupnosti svých služeb, ale například i ochrana osobních údajů jejích klientů. K dalším povinnostem patří řešení stížností nebo odškodnění klienta za případnou újmu.

Banky mají i obecnou povinnost vůči všem, a tou je zajišťování důvěryhodnosti a stability bankovního systému (dodržováním svých povinností) a ochrana zájmů svých klientů.