Vlastnictví nebo pronájem nemovitosti? Co se aktuálně vyplatí

Nové bydlení je vždycky spojeno s náročným rozhodováním: do nájmu nebo do vlastního? Obě varianty mají výhody i nevýhody, které se však v čase mění. Navíc jsou subjektivní: závisejí na konkrétní situaci nebo na dalších životních plánech. Měnit se budou i s vývojem realitního trhu, který bude stále lépe umět pracovat s nemovitostmi s aktivní hypotékou. Podle čeho se tedy rozhodovat, zda do nájmu či do hypotéky?

Jaké jsou nejnovější trendy na realitním trhu?

„Trh s bydlením znova ožívá. Po téměř dvou letech, kdy ceny hypoték dosahovaly dlouhodobých maxim, se situace vrací k přijatelnějším úrokům. Díky tomu se zvedá zájem o nové hypotéky, a samozřejmě i o pořízení vlastního bydlení. Češi a kult vlastnictví – téma se vrací. Toužíme bydlet ve vlastním, abychom nemuseli čelit nejistotě bydlení v nájmu, přestože naše legislativa dává nájemníkům poměrně dlouhé lhůty, během nichž se mohou změně přizpůsobit. Navíc u nás není striktně nastavena odpovědnost za způsob užívání pronajatého bydlení a z něj plynoucí škody majitelům nájemních bytů a domů,“ popisuje současnou situaci na realitním trhu Petr Jermář, specialista na finance Banky.cz.

A jaké jsou předpovědi cen nemovitostí na příští roky? V současnosti růstové.

Na rozhodnutí se podílejí i výkyvy realitního trhu

Jak ovlivňuje aktuální trh s nemovitostmi rozhodnutí mezi vlastnictvím a pronájmem? V čase se změny na realitním trhu promítají do rozhodování o bydlení možná víc, než se na první pohled zdá. Přestože je rozhodnutí o pořízení nemovitosti závazkem na dlouhé roky, výkyvy na trhu nás od něj oddalují, či nás k němu časově přibližují.

Anebo nás přesvědčí, že vlastní bydlení není tím, po čem bychom teď toužili. Podrobněji jsme současnou situaci popsali v článku Vlastní bydlení je stále hůř dostupné. Lidé se proto častěji stěhují na vesnici či k rodičům.

Náklady na vlastnictví a nájem se v čase mění

Výhodnost nájmu versus pořízení nemovitosti se často srovnává prostřednictvím měsíčních nákladů. U pořízení nemovitosti jsou to náklady na hypotéku, u nájmu (pronájmu) pak samotné měsíční nájemné.

„Aktuálně se stále ještě vyplatí bydlení v pronájmu. Dlouho už tomu tak ale nebude. Se znovu klesajícími úroky na hypotékách se měsíční platby za nájem a za hypotéku začnou znovu podobat. Jenže: u bydlení se nemůžeme ptát jen na aktuální stav. Pořízení vlastního bydlení, i na hypotéku, je investicí, kdežto platby za bydlení v nájmu jsou jen ‚provozními náklady‘, kterými jiným lidem posíláme pasivní příjem za jejich investici. Bydlení v nájmu je proto lepší pro ty, kdo se nechtějí dlouho usazovat na jednom místě. Vlastní bydlení je naopak značným závazkem“, uvádí Miroslav Majer, CEO Banky.cz, k jedné z možnosti porovnání.

„Pokud člověk nebude řešit cashovou stránku věci, tak se srovnává raději nájem vs. úrok na hypotéce, jistinu pak pokládáme za spoření,“ upřesňuje Majer další možný pohled na srovnání výhodnosti obou forem bydlení.

Hlavní výhody a nevýhody vlastnictví oproti pronájmu

Obě podoby bydlení mají výhody oproti té druhé. A také nevýhody. Co je v nájmu „plusem“, stává se u vlastnictví nemovitosti „mínusem“, a naopak.

Rozhodnutí v otázce vlastnictví vs. pronájem závisí na aktuálních finančních možnostech, na bonitě (dosažitelnosti hypotéky) a na preferovaném stylu života (časté stěhování za prací, pracovní cesty, nebo klasický český život dlouhodoběji na jednom místě). Ale zpět k výhodám a nevýhodám.

Výhody pronájmu bytu

- bydlení v nájmu je nezávazné, kdykoliv se můžete přestěhovat

- flexibilita na trhu práce – kdykoliv můžete za prací jinam

- odpadá přímá odpovědnost za nemovitost, v níž bydlíte

- odpadá údržba a opravy (provádí majitel)

- snazší přístup k lokalitám, které vám více vyhovují

- nájem může být nižší než splátky hypotéky

- může být nárok na příspěvek na bydlení

- některé byty se pronajímají i s vybavením

- náklady lze snížit přestěhováním se do levnějšího

Nevýhody pronájmu bytu

- platíte „cizím“ - neinvestujete do vlastního majetku, ale do bydlení někoho jiného. Nájem je největší finanční zátěží v důchodu

- nejistota – z nájmu můžete kdykoliv dostat výpověď

- výše nájemného se v čase mění – na rozdíl od splátek hypotéky ale jen směrem vzhůru

- bydlení v nájmu si nemůžete předělat k obrazu svému

- na opravy můžete čekat déle, než kdybyste si je zajišťovali sami

- může být zakázáno v nájmu chovat domácí mazlíčky

- někteří majitelé nepronajímají byty rodinám s malými dětmi

- častější stěhování je nákladné

- nižší ekologický standard může zvyšovat spotřebu energií, ale nic s tím neuděláte

- kapitál musíte tvořit jinak než pořízením nemovitosti

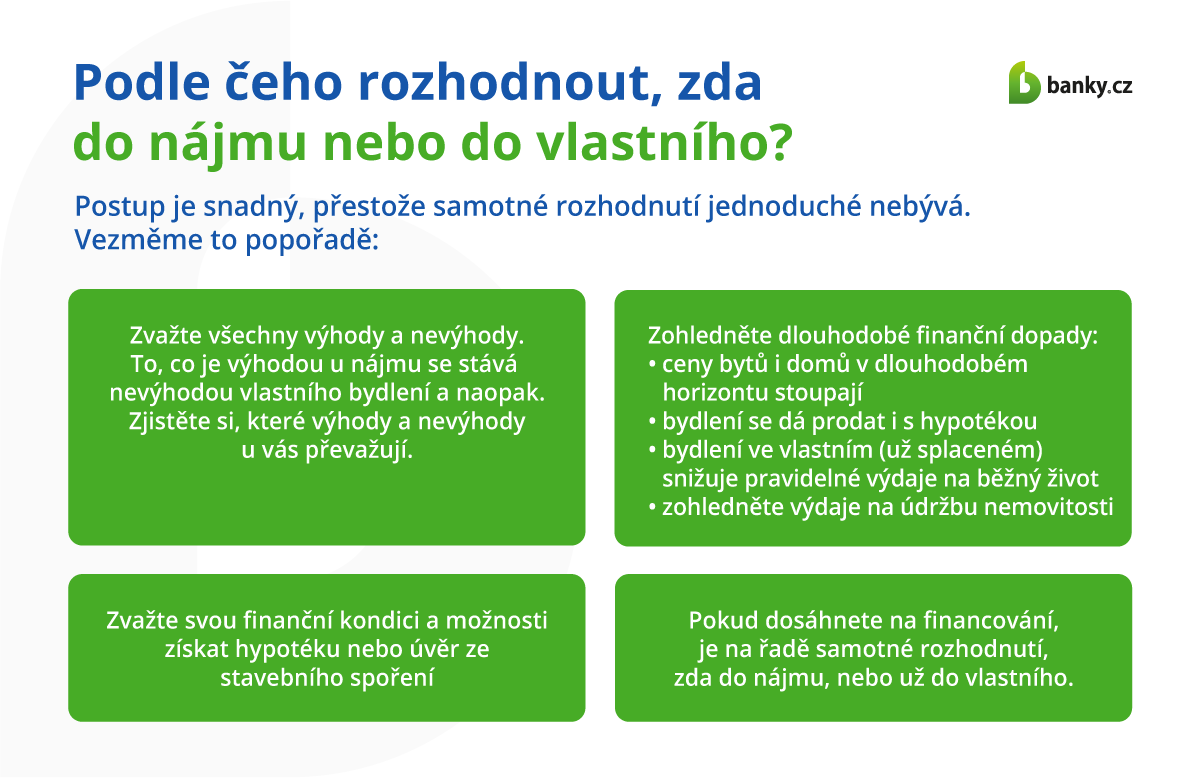

Podle čeho rozhodnout, zda do nájmu nebo do vlastního?

Postup je snadný, přestože samotné rozhodnutí jednoduché nebývá. Vezměme to popořadě.

1. Nejprve zvažte všechny výše uvedené výhody a nevýhody (opakujeme, že co je výhodou u nájmu, stává se nevýhodou vlastního bydlení a naopak). Zjistěte si, které výhody u vás převažují.

2. V úvahu vezměte i vzdálenou budoucnost. Jaké jsou dlouhodobé finanční dopady rozhodnutí o bydlení? Především:

- ceny bytů i domů v dlouhodobém horizontu stoupají. Za desítky let budete vlastnit nemovitost ve vyšší hodnotě, než kolik vás stála hypotéka (i s přeplatkem)

- koupě nemovitosti neznamená, že v ní musíte zůstat nadosmrti. Bydlení se dá prodat i s hypotékou, většinou budete prodávat za víc, než za kolik jste pořídili

- bydlení ve vlastním (už splaceném) snižuje pravidelné výdaje na běžný život. To je důležité především v penzi, kdy příjmy klesnou ani ne na polovinu (bez úspor na důchod)

- nemovitost vyžaduje údržbu. A ta nemusí být levná.

3. Následně zvažte svou finanční kondici a možnosti získat hypotéku nebo úvěr ze stavebního spoření. To samozřejmě nezvládnete sami. Nejlépe bude požádat banky nebo stavební spořitelnu, zda by vám „nanečisto“ (tedy bez detailního skóringu a bez záznamu do registru) spočítali, jestli byste na úvěr na bydlení mohli dosáhnout.

4. Jestliže dostanete kladnou odpověď, je na řadě samotné rozhodnutí, zda do nájmu, nebo už do vlastního.

Jestliže je odpověď od finančního domu zamítavá, ale vlastní bydlení byste přece jen rádi, soustřeďte se na vylepšení svého kreditního skóre. Pomoci vám mohou informace o podmínkách pro získání hypotéky. Banka vám bohužel nemusí sdělit důvod, proč vaše bonita není pro hypotéku dostatečná. Shromáždili jsme pro vás ty vůbec nejčastější důvody k zamítnutí hypotéky.

Jak zjistit průměrnou cenu nájemného?

„Ministerstvo financí v polovině roku 2024 představilo novou interaktivní mapu, která porovnává ceny nájmů v katastrech všech krajů České republiky. Z této nájemní mapy můžete vyčíst, jaká je obvyklá měsíční cena pronájmu jednoho metru čtverečního takzvaného referenčního bytu (nevybavený dvacet let starý byt bez parkovacího místa, garáže a výtahu). Tato interaktivní mapa vychází z dostupných dat o nájemním trhu v České republice a bude se aktualizovat každého půl roku,“ říká Petr Jermář, specialista na finance z portálu banky.cz.

Porovnání nájemného v Česku

Abychom vám poskytli ještě lepší představu v tom, jak se aktuálně pohybují ceny nájmů napříč regiony, připravili jsme si pro vás tabulku, ve které najdete průměrné částky za metr čtvereční pronájmu bytu v největších městech České republiky.

| Město | Průměrné ceny nájmů v polovině roku 2024 za m2 | Cena za pronájem bytu o rozloze 70 m2 |

| Nájemné v Brně | 348 Kč | 24 360 Kč |

| Nájemné v Praze | 436 Kč | 30 520 Kč |

| Nájemní v Olomouci | 253 Kč | 17 710 Kč |

| Nájemné v Českých Budějovicích | 259 Kč | 18 130 Kč |

| Nájemné v Ostravě | 225 Kč | 15 750 Kč |

| Nájemné v Karlových Varech | 229 Kč | 16 030 Kč |

| Nájemné v Liberci | 244 Kč | 17 080 Kč |

| Nájemné v Pardubicích | 304 Kč | 21 280 Kč |

| Nájemné v Ústí nad Labem | 199 Kč | 13 930 Kč |

| Nájemné v Jihlavě | 272 Kč | 19 040 Kč |

| Nájemné ve Zlíně | 259 Kč | 18 130 Kč |

Krátké shrnutí

Bydlení v nájmu je flexibilnější a bezstarostnější. Více vyhovuje lidem, kteří neplánují dlouhodobě zůstávat na jednom místě. Ale i lidem, co si přejí bydlet v lokalitách, kdy by nemovitost do soukromého vlastnictví nemohli získat, ať už z jakéhokoliv důvodu.

Větší starosti začínají lidem bydlícím v nájmu až v momentě, kdy z něj dostanou výpověď, kdy majitel skokově zvýší nájemné, nebo kdy nájemníkům trvale klesne příjem přechodem do starobní penze (jestliže nemají dostatečně naspořeno na důchod).

Často se ptáte

Jaké finanční produkty jsou k dispozici pro koupi nemovitosti?

Koupi bydlení lze financovat především hypotečním úvěrem a úvěrem ze stavebního spoření. Levnější nemovitost se dá pořídit i na běžný úvěr, některé dosahují nad dva miliony korun. Ale počítat musíte s vyšším úrokem než například u hypotéky.

Jak mohu využít státní podporu v oblasti bydlení?

V oblasti bydlení vyplácí stát několik typů podpor, z dotačních programů na bydlení. Vždy se jedná o podporu šetrnějšího bydlení, které uspoří energii a vodu, hospodaří s dešťovou vodou, s odpadní vodou a jejím teplem, využívá obnovitelných zdrojů energie. V současnosti jsou aktivní programy:

- Nová zelená úsporám Standard

- Nová zelená úsporám Light

- Oprav dům po babičce

- Kotlíková dotace.

Jaký vliv má finanční situace na výběr mezi vlastnictvím a pronájmem?

Vliv je přímo obrovský. Pokud vaše finanční situace neodpovídá požadavkům na získání úvěru na bydlení, sen o vlastním bydlení budete muset odložit. A to až do doby, než se vaše situace zlepší natolik, aby banka či stavební spořitelna mohly změnit výsledek skóringu. Pořídit si bydlení z vlastních úspor je téměř nemyslitelné.

Ceny nemovitostí stoupají rychle, kdežto úspory (pokud je nezvládnete zainvestovat tak, aby zhodnocení poráželo inflaci) spíš stagnují. Nedávno se ukázalo, že v ČR je bydlení jedno z nejméně dostupných v Evropě. Průměrný Čech na něj bez hypotéky dosáhne za 56 let.

Jaké jsou alternativy k vlastnictví a pronájmu nemovitosti?

Alternativy samozřejmě existují i tady. Nejjednodušší (finančně) je vícegenerační bydlení – s rodiči nebo prarodiči. Pořídit si můžete i právo k užívání družstevního bytu. Náklady na pronájem lze snížit společným nájmem s několika dalšími lidmi. Řešením se může stát i úprava rekreačního objektu na trvalé bydlení (pokud to místní podmínky dovolí).