Rizikovost investice v roce 2025 - co ji ovlivňuje a jak ji řídit

Investiční riziko představuje nejistotu ohledně výsledků investic. Společně s likviditou a návratností je riziko jedním z nejdůležitějších parametrů investování. Obecně je možné říci, že čím vyšší riziko při investování podstoupíte, tím vyšší návratnost byste měli očekávat. Pojďte se společně s námi podívat na to, co v roce 2024 ovlivňuje rizikovost investic a jaké jsou letošní investiční trendy.

Rizikovost investice v roce 2025 - co ji ovlivňuje a jak ji řídit

Investiční riziko představuje nejistotu ohledně výsledků investic. Společně s likviditou a návratností je riziko jedním z nejdůležitějších parametrů investování. Obecně je možné říci, že čím vyšší riziko při investování podstoupíte, tím vyšší návratnost byste měli očekávat. Pojďte se společně s námi podívat na to, co v roce 2025 ovlivňuje rizikovost investic a jaké jsou letošní investiční trendy.

Jaké jsou hlavní ekonomické faktory ovlivňující rizikovost investic v roce 2025?

„Co se týče globálních ekonomických faktorů, které mohou v roce 2024 ovlivnit rizikovost investic, můžu začít dobrou zprávou. V loňském roce, a to i navzdory válkám, prudké inflaci a výraznému nárůstu úrokových sazeb, světová ekonomika neutrpěla žádný významný pokles. Z nejnovějších zpráv Světové banky navíc vyplývá, že by se měl v roce 2024 globální růst dostat na úroveň 2,4 % a v roce 2025 na 2,7 %. Tyto údaje tedy napovídají, že je riziko tolik obávané globální recese minimální. Nicméně rozhodně není na místě zavírat oči ani před dalšími ekonomickými „nástrahami“, které mohou v letošním roce zvýšit rizikovost investic. Za zmínku stojí například rostoucí geopolitické napětí, zpomalení ekonomického růstu Číny nebo narůstající finanční stres napříč státy,“ říká Petr Jermář, specialista na finance portálu banky.cz

Kromě rizikovosti je třeba vzít v potaz i návratnost investice v roce 2025.

Jak sociální a environmentální faktory ovlivňují rizikovost investic?

Kromě ekonomických faktorů ovlivňují rizikovost investic také sociální a environmentální faktory, a to poměrně zásadně. Podle Světového ekonomického fóra se v nadcházejících deseti letech šest z deseti největších rizik pro světovou ekonomiku týká přírodních rizik a dvě sociálních rizik. K environmentálním rizikům se řadí klimatická změna či ztráta biologické rozmanitosti, aktuální sociální rizika jsou přímo vázaná na současnou klimatickou a přírodní krizi.

A jakým způsobem investiční rizika ovlivňují politické faktory?

Dalším významným faktorem, který má vliv na rizikovost investic, je politické riziko. Politickým rizikem se rozumí riziko, kterým může utrpět návratnost investice v důsledku politických změn nebo nestability v zemi. Existuje celá řada rozhodnutí ze strany vlády, která mohou ovlivnit jak jednotlivé podniky, tak i průmyslová odvětví a dokonce i celkovou ekonomiku. Řadí se k nim například výdaje vlády, daně nebo stanovení minimální mzdy apod.

Online srovnání podílových fondů

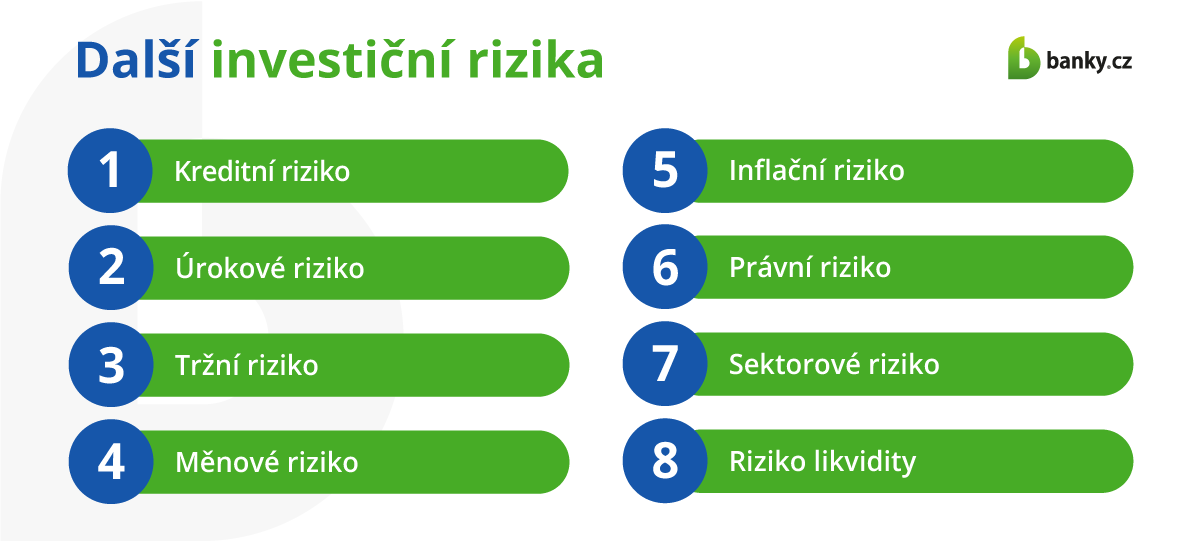

Další investiční rizika

Kromě výše zmíněných ekonomických, politických nebo environmentálních rizik existují i další rizika, která jsou nedílně spojená s investováním. Jedná se například o následující:

- Kreditní riziko: Kreditní neboli úvěrové riziko určuje, jak velká je hrozba toho, že dlužník nesplatí dluhy. V případě investic může být v roli dlužníka například podílový fond.

- Úrokové riziko: Výnos některých typů investic může ovlivnit i úrokové riziko. To se nejvíce týká dluhopisů a dluhopisových fondů.

- Tržní riziko: S měnícím se trhem a ekonomickou situací se pochopitelně může měnit i hodnota investice. K tržním rizikům se řadí například měnové, akciové nebo komoditní riziko.

- Měnové riziko: Měnové riziko vzniká změnou kurzu jedné měny vůči jiné měně. Je spojené s investicí do cenných papírů, jež jsou závislé na kurzu cizí měny.

- Inflační riziko: Inflační riziko představuje riziko znehodnocení investice v důsledku vysoké míry inflace. Zjistěte více o aktuálním a historickém vývoji inflace.

- Právní riziko: V případě, že nejsou podmínky uvedené ve smlouvě týkající se investic právně vymahatelné, může vám hrozit i právní riziko.

- Sektorové riziko: Sektorové riziko je spojené s investicemi, které se týkají pouze jednoho odvětví. Pokud veškeré finance vložíte pouze do jediného odvětví, jemuž se nebude dařit, hrozí, že o peníze přijdete.

- Riziko likvidity: Jedná se o riziko vzniku dodatečných nákladů při přeměně aktiva na hotovost.

Míra rizika u jednotlivých typů investic

Jaká míra úvěrového, úrokového a měnového rizika a také rizika likvidity je spojená s jednotlivými typy investic?

| Typ investice | Úvěrové riziko | Úrokové riziko | Měnové riziko | Riziko likvidity |

| Termínované vklady | nízké až střední | nízké až vysoké | pouze u cizoměnových vkladů | nízké až střední |

| Dluhopisy s pevným výnosem | nízké až vysoké dle bonity dlužníka | střední až vysoké | žádné u cenných papírů v domácí měně, nízké až vysoké u cizích měn | nízké až vysoké |

| Dluhopisy s pohyblivým výnosem | nízké až vysoké dle bonity dlužníka | nízké | žádné u cenných papírů v domácí měně, nízké až vysoké u cizích měn | nízké až vysoké |

| Akcie | střední až vysoké | nízké až vysoké | žádné u cenných papírů v domácí měně, nízké až vysoké u cizích měn | nízké až vysoké |

| ETF | nízké až vysoké | nízké až vysoké | žádné u ETF investovaných do nástrojů v domácí měně, střední až vysoké v případě cizích měn | nízké až střední |

| Otevřené podílové fondy | nízké až vysoké | nízké až vysoké | žádné v případě domácích měn, nízké až vysoké u cizích měn | nízké až střední |

Trendy na finančních trzích v roce 2025

„Jedním z investičních trendů roku 2024 je návrat popularity dluhopisů. Zájem je zejména o krátkodobé podnikové dluhopisy. Ať už investujete formou EFT, podílových fondů nebo jednotlivých dluhopisů, ideální je zvolit dluhopisy s co nejnižším rizikem, které svým výnosem převyšují nabídku spořicích účtů. Co se týče obliby spořicích účtů, vzhledem k atraktivním úrokových sazbám, které se pohybují i kolem 6 % p.a., jejich obliba pokračuje i v roce 2024. Je však třeba říci, že by dle prognóz měly úroky pozvolna klesat, navíc došlo k radikálnějšímu ztížení podmínek, za kterých je možné na maximální úrok dosáhnout. V souvislosti s poklesem úrokových sazeb hypoték v Česku opět ožívá také trh s investičními nemovitostmi,“ říká Petr Jermář, specialista na finance z portálu banky.cz.

Jaké jsou nejlepší strategie pro minimalizaci investičních rizik?

„Určité riziko je nevyhnutelnou součástí investování a není možné ho zcela eliminovat. Existuje však několik investičních metod, díky kterým je možné riziko minimalizovat. Riziko může v první řadě snížit znalost investičního prostředí a zvoleného investičního nástroje. K minimalizaci rizika samozřejmě přispívá také tolik skloňovaná diverzifikace investičního portfolia, tedy rozdělení financí do více investičních nástrojů nebo titulů. Krátkodobé výkyvy investice pak dokáže překonat dlouhodobá investiční strategie,“ říká Petr Jermář, specialista na finance z portálu banky.cz. Více o tom, co jsou investice a jak začít s investováním, se dozvíte zde.