Jak na předčasné splacení hypotéky? 6 možností, kdy je zdarma

Poplatky za předčasné splacení hypotéky straší spoustu lidí, kteří o takovém kroku uvažují. Obvykle se ale žádných závratných částek bát nemusíte. A při správném postupu je mimořádné splacení hypotéky dokonce zcela zdarma.

Ze zákona máte na předčasné splacení hypotéky nárok kdykoliv. „Pokud to uděláte na konci fixačního období, je splacení hypotečního úvěru zcela zdarma. Když chcete úvěr splatit jindy, většinou se setkáte s poplatky,“ upozorňuje Miroslav Majer, CEO portálu Banky.cz.

Výše poplatků se odvíjí od toho, jak stará je vaše hypoteční smlouva. Přesněji to popisuje následující tabulka:

Poplatky za předčasné splacení hypotéky

typ smlouvy | poplatky |

smlouva uzavřená nebo refinancovaná do 30. 11. 2016 |

|

smlouva uzavřená nebo refinancovaná od 1. 12. 2016 do 31. 8. 2024 |

|

smlouva uzavřená nebo refinancovaná po 1. 9. 2024 |

|

Kdy je mimořádné splacení hypotéky zdarma

Abyste za mimořádné splátky ani za předčasné splacení hypotečního úvěru nic neplatili, musíte vše dobře načasovat. Poplatkům se totiž automaticky vyhnete na konci fixace.

Kromě toho máte v současnosti další 3 možnosti, kdy je předčasné splacení hypotéky zdarma:

3 měsíce po stanovení nové fixace;

v těžké životní situaci, která ovlivňuje splácení (například těžká nemoc nebo úmrtí jednoho z partnerů, pokud jste získali hypotéku společně);

při vyplacení pojistného plnění z pojištění schopnosti splácet.

Od září 2024 k tomu přibude:

- vypořádání společného jmění manželů;

prodej nemovitosti, ke které se hypotéka váže, pokud od podpisu smlouvy uplynuly alespoň 2 roky.

Vývoj poplatků za splacení hypotéky

Postoj bank k předčasným a mimořádným splátkám se změnil v prosinci 2016, kdy začal platit nový zákon o spotřebitelských úvěrech. Klientům přinesl mimo jiné větší možnosti předčasného splacení úvěrů i mimořádných splátek. A to včetně hypoték.

Vztahuje se přitom na všechny smlouvy uzavřené po 1. prosinci 2016, které platí alespoň 2 roky. A také pro hypotéky, u kterých jste po tomto datu využili refinancování nebo refixaci.

Pouze pokud máte starší půjčku na bydlení, u které jste v posledních letech podmínky neměnili, banka může předčasné splacení hypotéky odmítnout. Nebo si za něj účtovat vysoké poplatky.

Úpravy z roku 2019

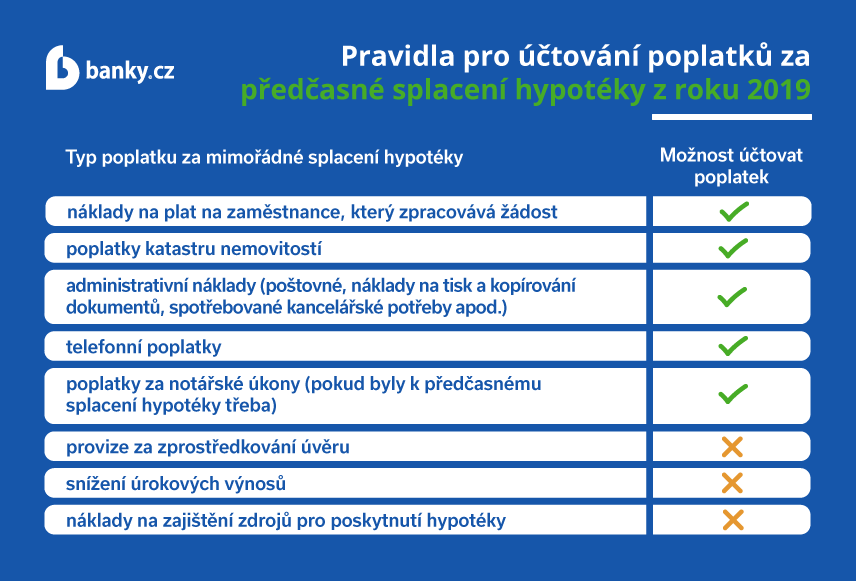

Česká národní banka následně stanovila, co si poskytovatelé smějí za předčasné splacení opravdu účtovat.

Jasně řekla, že do poplatků můžou počítat pouze nutné náklady spojené s předčasným ukončením smlouvy. Například peníze za tisk a kopírování dokumentů nebo za notářské úkony.

„Naopak příkladem nákladů, jejichž náhrada není přípustná, je provize vyplacená poskytovatelem zprostředkovateli za zprostředkování spotřebitelského úvěru na bydlení. Nákladem vzniklým v souvislosti s předčasným splacením spotřebitelského úvěru na bydlení není ani snížení úrokových výnosů poskytovatele po předčasném splacení spotřebitelského úvěru na bydlení, ani jeho úrokové náklady z dluhů,“ upozornila tehdy mluvčí České národní banky Markéta Fišerová.

Pravidla pro účtování poplatků za předčasné splacení hypotéky z roku 2019

Typ poplatku za mimořádné splacení hypotéky | Možnost účtovat poplatek |

náklady na plat na zaměstnance, který zpracovává žádost | ✓ |

poplatky katastru nemovitostí | ✓ |

administrativní náklady (poštovné, náklady na tisk a kopírování dokumentů, spotřebované kancelářské potřeby apod.) | ✓ |

telefonní poplatky | ✓ |

poplatky za notářské úkony (pokud byly k předčasnému splacení hypotéky třeba) | ✓ |

provize za zprostředkování úvěru | ✗ |

snížení úrokových výnosů | ✗ |

náklady na zajištění zdrojů pro poskytnutí hypotéky | ✗ |

Změny v roce 2024

Další změny zákonodárci připravili na rok 2024. Podmínky pro předčasné splacení hypotéky se mění od 1.9.2024. V roce 2023 totiž schválili novelu zákona o spotřebitelském úvěru, která podmínky předčasného splacení hypoték upravuje.

Jak už jsme zmínili, mění výši poplatků a zároveň klientům přidává nové možnosti bezplatného splacení hypotečního úvěru.

Poslanci a senátoři tak chtějí řešit takzvanou hypoteční turistiku. Byla oblíbená zejména v době nízkých úrokových sazeb, kdy se klientům díky minimálním poplatkům vyplácelo měnit poskytovatele dlouho před koncem fixace.

Banky kvůli tomu přicházely o stovky milionů korun ročně. Ministerstvo financí se proto rozhodlo situaci narovnat.

Podrobnější informace o změně zákona a o důvodech, které k tomu vedly, najdete v článku Porovnání poplatků za předčasné splacení hypotéky: Od 0 Kč až po 4 000 Kč.

Každý rok zdarma zaplatíte 25 % úvěru

Nadále platí, že vám s bezplatným splacením hypotečního úvěru pomůžou také mimořádné splátky. Díky nim můžete výrazně snížit částku, která vám ještě zbývá doplatit. Aniž byste museli řešit poplatky za předčasné splacení hypotéky.

Ze zákona máte možnost každoročně mimořádně splatit až 25 % z celkové výše úvěru, a to bez jakýchkoliv poplatků. Na takovou mimořádnou splátku máte nárok vždy 1 měsíc před výročím uzavření smlouvy.

Pokud jste tedy hypoteční smlouvu uzavřeli například 1. dubna 2023, kdykoliv v březnu 2024 můžete zaplatit mimořádnou splátku. A banka vám za ni nesmí naúčtovat žádné poplatky.

Pohlídejte si termín splátky

U mimořádných splátek hypotéky je důležitý jak termín zaplacení, tak jejich výše – tedy maximálně 25 % z celkové výše půjčky. Pokud některou z těchto podmínek nedodržíte, banka vám může poplatky naúčtovat.

Platí přitom stejná pravidla jako u předčasného splacení hypotéky.

Pozor na zdánlivě lákavé nabídky

Kromě uvedených možností se čas od času setkáte také se speciálními nabídkami jednotlivých bank. Jejich podmínky se ale výrazně liší.

Zatímco někde vám umožní doplatit hypotéku nebo poslat mimořádnou splátku prakticky kdykoliv, jinde si musíte takovou službu sjednat zvlášť a počítat s pevně danými limity.

Řada bank navíc láká na předčasné splacení či mimořádné splátky zdarma. Ve skutečnosti ale nabízejí pouze to, co jim ukládá zákon. Oproti ostatním poskytovatelům tak nezískáte nic navíc.

Vždy si proto podmínky předem důkladně prověřte. Pomůže vám s tím hypoteční kalkulačka, se kterou si spočítáte nejen výši splátek, ale navíc získáte přehled těch nejvýhodnějších nabídek.

Výhody předčasného splacení hypotéky

Důvodů, proč je předčasné splacení hypotéky tak lákavé, je několik. Ty hlavní se ale dají shrnout do jedné věty: uvolníte si ruce.

Díky doplacení hypotečního úvěru:

snížíte své měsíční náklady;

můžete s nemovitostí disponovat, jak chcete, aniž byste potřebovali povolení banky (můžete ji například jednodušeji prodat);

snížíte své závazky, a snadněji tak získáte například úvěr na jinou nemovitost.

Nevýhody předčasného splacení hypotéky

Hlavní nevýhodou předčasného splacení hypoték jsou poplatky, které s ním můžou být spojené. A které se můžou vyšplhat poměrně vysoko – podle toho, jak stará je vaše hypoteční smlouva.

„Počítejte také s tím, že nebudete dál využívat slevu na daních spojenou s hypotékou. Každý rok si totiž smíte z daní odečíst zaplacené úroky. Ušetříte tak i desetitisíce korun ročně,“ říká Miroslav Majer, CEO portálu Banky.cz.

Jak přesně odpočet úroků z hypotéky funguje, se dozvíte v článku Jak na odpočet úroků z hypotéky: kdo na něj dosáhne a kolik si můžete odečíst.

Ušetříte také pomocí refinancování

Kromě předčasného splacení hypotéky máte na konci fixace ještě další možnost – refinancování. Díky němu často získáte výhodnější podmínky, než jste měli dosud. Ať už v podobě nižší úrokové sazby, flexibilních mimořádných splátek, či doplacení hypotečního úvěru zdarma.

O refinancování hypotéky můžete ostatní banky požádat až dvaroky před koncem fixace.

Základní přehled aktuálních nabídek vám poskytne srovnání hypoték zaměřené na refinancování. Díky němu porovnáte podmínky všech poskytovatelů na trhu a zjistíte, jestli se vám vyplatí převést hypoteční úvěr jinam.

Ještě lepší je opět využít hypoteční kalkulačku, která vám spočítá podmínky na míru. Často tak dosáhnete na výhodnější sazbu, než čekáte.

Zvolte správnou dobu fixace

Pokud předem víte, že máte reálnou šanci na předčasné splacení hypotečního úvěru (například čekáte zvýšení platu), přizpůsobte tomu délku fixace. A to jak u nové hypotéky, tak při refinancování.

„U krátké fixace vás sice obvykle čeká o něco vyšší úrok, ale zato rychleji získáte možnost půjčku doplatit bez administrativních poplatků. Ty se aktuálně pohybují okolo 700 korun. U refinancování k nim navíc musíte přečíst poplatky, které uhradíte na katastrálním úřadu. U menších úvěrů tak můžete zaplatit dokonce víc, než kolik byste ušetřili. Proto si nezapomeňte předem spočítat, co se vám víc vyplatí,“ podotýká Miroslav Majer.

Často se ptáte

Jak se v roce 2024 změní pravidla pro předčasné splacení hypotéky?

Změní se ve dvou ohledech:

Zvýší se poplatky za předčasné splacení mimo konec fixace. Nově se k účelně vynaloženým nákladům (administrativní poplatky) přidá úrokový rozdíl. Zaplatíte ho, pokud jsou průměrné úrokové sazby při ukončení hypotéky nižší než při sjednání úvěru. Maximálně ale zaplatíte 1 % ze zbývající jistiny.

Získáte nové možnosti bezplatného splacení půjčky. A to při vypořádání společného jmění manželů (tedy při rozvodu) a při prodeji nemovitosti. Tato nemovitost ale musí být předmětem hypotéky. A hypoteční smlouva musí být stará alespoň 2 roky.

Obě změny platí od 1. září 2024.

Může si banka při předčasném splacení účtovat ušlou úrokovou sazbu?

Záleží to na tom, jak stará je smlouva, kterou jste uzavřeli při sjednání hypotéky nebo při jejím refinancování (případně při refixaci). Pokud je:

starší než z prosince 2019, banka si tuto položku účtovat může, a to v prakticky neomezené výši;

z období od 1. prosince 2019 do 31. 8. 2024, nemá banka na ušlý úrok nárok;

ze září 2024 nebo mladší, banka si smí ušlý úrok účtovat v omezené míře – nesmí překročit 1 % ze zbývající jistiny.

Banka mi jako účelně vynaložené náklady při ukončení hypotéky naúčtovala 75 000 korun. Je to v pořádku?

U smluv uzavřených do konce listopadu 2016 to v pořádku být může.

Pokud jste ale hypotéku uzavřeli nebo refinancovali po listopadu 2016, smí vám banka naúčtovat maximálně 50 000 korun.

Podle České národní banky by navíc tento poplatek měl zahrnout zejména administrativní náklady – reálně by se tedy měl pohybovat maximálně v řádech nižších tisíců korun. Pokud vám i přesto banka chce naúčtovat desetitisícové částky, braňte se právně.

Pamatujte ale, že tyto podmínky se týkají úvěrů starých alespoň 2 roky. U mladších smluv můžou být poplatky vyšší.

Před necelými dvěma lety jsem si vzal hypotéku a teď ji chci splatit. Banka po mně ale chce poplatek 100 000 korun. Je to v pořádku?

Ano, maximální limit pro poplatky u hypoték uzavřených po listopadu 2019 (tedy maximálně 1 % z předčasně splacené částky a zároveň nanejvýš 50 000 korun) se totiž vztahuje jen na smlouvy, od jejichž uzavření uplynuly alespoň 2 roky. Doporučujeme proto s předčasným splacením počkat na uplynutí dvouletého limitu.

Může mi předčasné splacení hypotéky v roce 2024 ušetřit peníze na úrocích?

Pokud získáte výhodný úrok, rozhodně ušetřit můžete. Banka vám totiž za předčasné splacení hypotéky smí naúčtovat pouze účelně vynaložené náklady. A ty bývají maximálně v řádech tisíců korun.

U smluv uzavřených po 1. září 2024 ale počítejte s tím, že banka k těmto nákladům přidá také úrokový rozdíl. Náklady tak můžou stoupnout i na desetitisíce korun.

A pokud smlouvu ukončíte dřív než dva roky od sjednání, budou poplatky ještě vyšší.

Kdy je vhodný čas předčasně splatit hypotéku?

Ideální je to na konci fixačního období, kdy je tento krok vždy bez poplatků. Poplatkům se ale vyhnete například i při prodeji nemovitosti nebo při rozvodu (pokud je daná nemovitost součástí majetkového vypořádání).