Porovnání a hodnocení různých způsobů spoření

Spoření je nedílnou součástí finančního plánování a finančně zdravého života. Bez rezervy, v podobě peněz odložených stranou, se nežije vůbec snadno. Čemu čelí lidé bez úspor? A jaké jsou největší výhody pravidelného spoření? Podíváme se na produkty krátkodobého a dlouhodobého spoření s časovou vázaností, i bez ní. Porovnáme a zhodnotíme všechny v současnosti dostupné spořicí produkty, nastíníme i možnosti investování.

Těžký život bez finančních rezerv

„Život bez finančního polštáře je velmi náročný. Kdo nemá rezervy, často si musí půjčovat, což může být dost drahé. První půjčku zdarma totiž dostanete jen coby nový klient: a počet nebankovních společností, které zdarma úvěr nabízejí, je omezen. Pak přicházejí na řadu úvěry zpoplatněné, jejichž cena se negativně promítá do rozpočtu celé domácnosti. Na spoření se naopak dají peníze získat, v podobě úrokových výnosů. Jde o jednu z pohodlných podob takzvaného pasivního příjmu,“ vysvětluje Miroslav Majer, CEO portálu Banky.cz.

Spoření není investice

Než se o spoření pobavíme detailněji, řekněme si tu nejzákladnější pravdu: spoření není investice. A investice není spoření. Mezi oběma pojmy je značný rozdíl. A to i přes fakt, že stát nazval investice v penzijku „spořením“, ve starší verzi dokonce „připojištěním“.

„V čem je rozdíl mezi investicí a spořením? V míře rizika. Zatímco u spoření jsou vaše vklady u každé banky (stavební spořitelny či družstevní záložny) pojištěny až do částky 100 000 eur (cca 2,5 mil. Kč), u investic tak štědré pojištění nehledejte. O co v pojištění jde? Pokud subjekt, u kterého si spoříte, zkrachuje, své vklady dostanete vyplaceny od Garančního fondu, a to včetně dohodnutého úrokového zhodnocení, a to až do již zmíněných cca 2,5 mil Kč,“ objasňuje Petr Jermář, specialista na finance portálu Banky.cz.

Metoda spoření není jen jedna

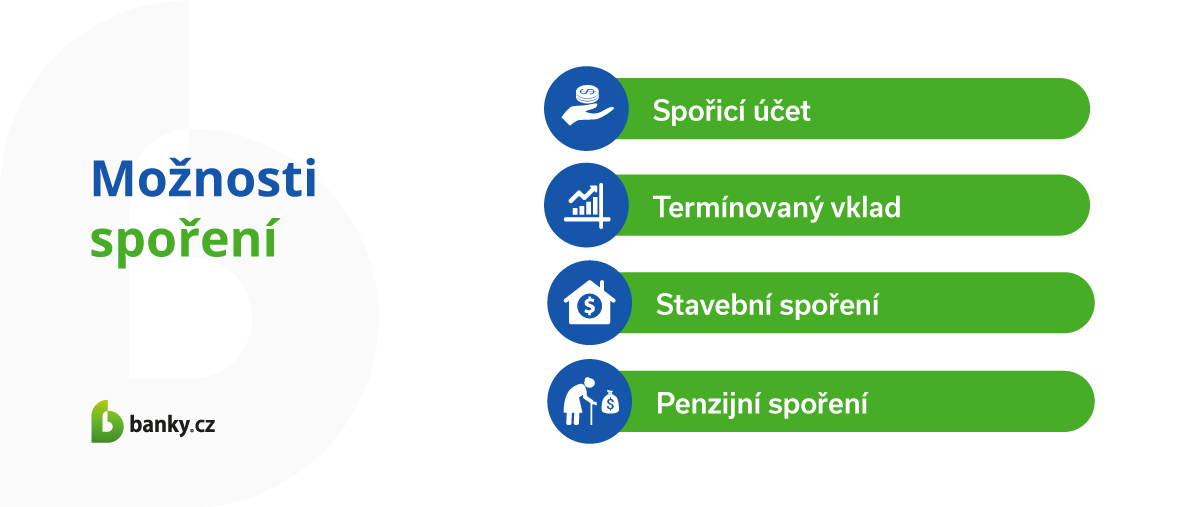

Český peněžní trh nabízí několik druhů spoření, které se od sebe vzájemně odlišují, využít se dají se pro rozdílné účely a v rozdílných podmínkách. Většinou se setkáme se:

peněžními fondy

doplňkovým penzijním spořením (investice).

Podívejme se na jednotlivé druhy spoření, jejich hlavní vlastnosti, podmínky, poplatky a další náklady, možnosti využití, výhody a nevýhody.

Spořicí účet

Spořicí účet vám nabídne banka nebo záložna (úvěrní družstvo nebo chcete-li, kampelička). Netřeba se jich bát, dnes už jsou všechny zahrnuty do systému pojištění vkladů. Spořicí účet se ve velkém podobá účtu běžnému, s několika důležitými rozdíly:

prostředky na spořicím účtu jsou úročeny. Jde o složené úročení, takže banka na konci každého měsíce připíše úrok k vašemu vkladu. A v dalším měsíci úročí váš vklad i připsaný úrok. Tím se úročení urychluje (oproti například termínovanému vkladu)

ke spořicímu účtu nedostanete platební kartu

spořicí účet může mít omezené internetové bankovnictví

Dostupnost naspořených peněz

Kdykoliv, jinými slovy: bez omezení.

Možnosti využití

Na krátkodobou finanční rezervu ve výši cirka 3 - 6 měsíčních platů. Pro úhradu dovolené, ale i servisu auta, nákupu spotřebičů, ať už jste je plánovali, nebo jsou najednou nezbytné. Na spořicí účet se peníze dají kdykoliv vkládat i vybírat, dobrá příležitost pro pravidelné spoření.

Poplatky a další náklady

Lze najít účty bez poplatku za vedení i bez dalších nákladů.

Výhody

- složené úročení

- okamžitě dostupné peníze, kdykoliv potřebujete

- může být zdarma

- spořené peníze si oddělíte od běžného účtu

Nevýhody

- bez platební karty (i když to je spíš možná výhoda)

- někde jen zjednodušené internetové bankovnictví

- zhodnocení je velmi nízké v letech s nízkou repo sazbou

Termínovaný vklad

I termínovaný vklad nabízejí banky a družstevní záložny. Jde o jednorázový vklad, který se po předem stanovenou dobu úročí. Jde však jen o úročení jednoduché. Úrok banka vyplácí měsíčně (nebo až úplně na konci trvání vkladu), ale nepřipíše ho ke vkladu. Pošle jej na účet, který určíte (nejlépe spořicí).

Dostupnost naspořených peněz

Peníze lze beztrestně vybrat až po dohodnuté době.

Možnosti využití

Na dlouhodobé zhodnocování už naspořených prostředků.

Poplatky a další náklady

Lze najít vklady bez poplatku za vedení i bez dalších nákladů.

Výhody

- termínovost vkladu brání utracení peněz

- může být vyšší úrok než u spořicího účtu

- většinou bez poplatků

Nevýhody

- jen jednoduché úročení

- předem stanovená doba trvání

- předčasný výběr je spojen se sankcemi

Stavební spoření

Produkt stavebních spořitelen. Spoření na minimálně šest let, s drobným příspěvkem od státu. Spoření nemá účel. Na státní příspěvek lze dosáhnout jen za určitých podmínek.

Dostupnost naspořených peněz

Bez sankcí nejdříve po šesti letech.

Možnosti využití

Na dlouhodobé zhodnocování pravidelně vkládaných prostředků.

Poplatky a další náklady

Ve spoření patří k nejvyšším. Státní příspěvek je stěží pokryje.

Výhody

- státní příspěvek

- přidaná služba stavebního spoření (úvěr ze stavebního spoření, dotovaný úvěr, vyřízení dotace atd.)

Nevýhody

- drahé vedení účtu

- předem stanovená doba trvání

- předčasný výběr je spojen se sankcemi

Vkladní knížka

Starší produkt spoření. Dnes se nabízí především dětem, protože „na papíře“ mohou vidět stav svých úspor i zhodnocení. Ale patří k nejnižším. Některé knížky jsou „výherní“.

Dostupnost naspořených peněz

Podle sjednaných podmínek.

Možnosti využití

Pro ty, co potřebují „papírovou“ podobu účtu a nevadí jim nutnost v bance.

Poplatky a další náklady

Podle sjednaných podmínek.

Výhody

- vše „černé na bílém“

Nevýhody

- nízké úroky

- omezené využití

- nutné návštěvy v bance

Doplňkové penzijní spoření nebo (starší) penzijní připojištění

Byť nejde o spoření, podívejme se krátce i na penzijko. Peníze jsou v něm vázány na minimálně 5/10 let, do minimálně 60 let věku klienta. Na penzijní spoření přicházejí peníze od státu, lze na něj uplatnit daňové odpočty a přispívat sem mohou i zaměstnavatelé. Některé fondy garantují nezápornou nulu: vylučují možnost ztráty (platí zejména pro peněžní fondy).

Dostupnost naspořených peněz

Velmi omezená.

Možnosti využití

„Spoření“ na důchod.

Poplatky a další náklady

Dvojí poplatky: z výnosu a za správu účtu

Výhody

- státní příspěvek

- možnost příspěvků od zaměstnavatele

- možnost čerpat předdůchod

- volba investiční strategie

Nevýhody

- vysoké poplatky

- riziko ztráty

- dlouhodobě vázané penízek získání příspěvku je nutná vyšší pravidelná úložka

- předčasný výběr je spojen se sankcemi

Státní podpory a daňové úlevy v oblasti spoření

Stát podporuje pravidelnými příspěvky dvě oblasti:

bytovou (stavební spoření)

důchodovou (k možnostem spoření na důchod patří penzijko, životní pojištění s investiční složkou, plus nově DIP: dlouhodobý investiční produkt).

Aby měly pro vás státní příspěvky smysl, zkontrolujte si, zda na ně dosáhnete a zda se vůbec vyplatí - vzhledem k nákladovosti spoření/investice.

Vedle výnosů porovnávejte i náklady

Stejně jako pro státní příspěvky, i pro výnosy platí, že bez zohlednění nákladů jsou vám pro porovnání spořicích produktů k ničemu. Vždy se dívejte jen na „čisté výnosy“, po zohlednění všech poplatků a podmínek spořicích účtů.

Investice, s nimiž se setkáváme nejčastěji

Investice jsme jen „nakousli“ v úvodu článku, věnujme jim teď trochu víc pozornosti. K nejběžněji dostupným investicím na českém spotřebitelském (retailovém) trhu patří:

podílové fondy (někdy nazývané vzájemné fondy, zde s aktivní správou)

nemovitostní fondy (podíl na výnosech z pronájmu nemovitosti)

ETF (pasivně spravovaný fond s nízkými poplatky a s rychle dostupnými penězi)

dluhopisy (napřímo či prostřednictvím fondů)

akcie (napřímo či prostřednictvím fondů)

kryptoměny (Bitcoin, Ethereum aj.)

P2P půjčky (např. Zonky Rentiér, Mintos, Bondster)

crowdfunding (např. Fingood, Upvest, Investown, HitHit)

životní pojištění s investiční složkou (spíše zastaralé, patří k nejméně výhodným).

Často se ptáte:

Která banka má nejlepší úrok na spořicím účtu?

V současné době je to Trinity bank s úročením 6,28 % p.a. Situace na trhu se ale často mění, pravidelně aktualizujeme přehled a porovnání spořicích účtů, kde se hned dozvíte, který spořicí účet má právě teď nejlepší podmínky..

Na co si dát pozor u spořicího účtu?

Jednak na úročení, jednak na případné poplatky za vedení účtu. Zjistěte si také, zda peníze nejsou na účtu časově vázány a zda pro získání avizovaného zhodnocení nemusíte splnit ještě nějakou speciální podmínku. Férové banky nabízejí spořicí účty zcela bez podmínek, s penězi dostupnými okamžitě.

Co je spořicí účet a jak funguje?

Spořicí účet se velmi podobá běžnému (základnímu) účtu u banky. Nedostanete k němu platební kartu. Co ale dostanete, je pravidelné zhodnocení zůstatku na účtu. Spořicí účet může mít zjednodušené internetové bankovnictví nebo jiné omezení v používání. Některé spořicí účty nabídnou „obálky“, v nichž si spoříte na různé cíle.

Jak často se připisují výnosy?

U spořicího účtu, vkladních knížek a u stavebního spoření jednou za měsíc. U termínovaného vkladu se (ke vkladu) nepřipisují, ale zasílá je banka na dohodnutý účet. U penzijního spoření se hodnota vyvíjí dle stavu investice.

Je třeba výnosy na spořicím účtu danit?

Nikoliv, zdaní je vás banka ihned po té, co vám je připíše na účet. Všimněte si, že ohledně úroků máte na účtu vždycky dvě položky: připsaný úrok (plus) a daň z úroku (mínus).

Jak se spořicí účet úročí?

Spořicí účty jsou zhodnocovány složeným úročením. To v jednoduchosti znamená, že banka v dalším měsíci úročí i tu částku, kterou coby úrok připsala v měsíci předchozím.