Podvody WPB, jak na poškozené bankovky - zpravodaj červen 2014

Během posledních šesti měsíců odebrala ČNB licenci již druhé družstevní záložně (po MSD v prosinci nyní i WPB v červnu). Jde o systematický problém sektoru záložen nebo pouze o individuální selhání jednotlivců-manažerů těchto dvou kampeliček? A co přesně znamená nepovolené navyšování vlastního kapitálu (VK)? Vyměnit poškozenou bankovku je snadné v případě český korun. U zahraničních měn (případně již neexistujících měn) může být situace komplikovanější. Jak, kde a za kolik lze poškozené bankovky měnit? Právě vychází červnové vydání zpravodaje banky.cz.

Konec záložny WPB Capital

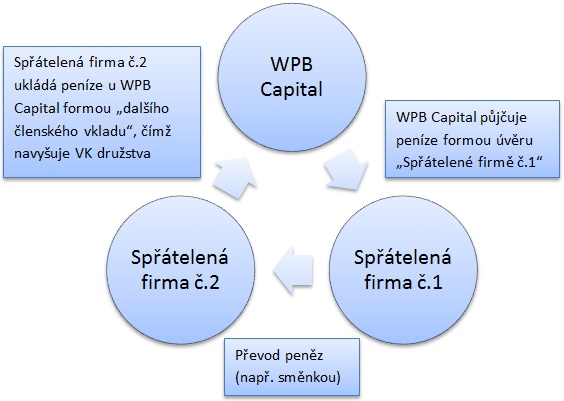

Dne 7.4.2014 oznámila ČNB odebrání licence družstevní záložně WPB Capital, o čemž jsme vás informovali v našem článku Družstevní záložna WPB Capital přišla o licenci. Záložna proti tomuto rozhodnutí podala zákonný opravný prostředek – rozklad k radě ČNB. Dne 24.6. 2014 bankovní rada rozklad zamítla čímž WPB Capital definitivně skončila. Policie současně obvinila 17 manažerů záložny kvůli údajným machinacím uvnitř záložny. Zatímco policie hovoří obecně o porušení pravidel hospodářské soutěže, ČNB je ve své zprávě o odejmutí licence konkrétnější - umělé navyšování kapitálu záložny z vlastních peněz záložny formou úvěrů spřáteleným firmám, nabývání nedovolených typů cenných papírů a obcházení limitu angažovanosti. Schéma níže znázorňuje, jak mohl celý trik s umělým navyšování vlastního kapitálu fungovat.

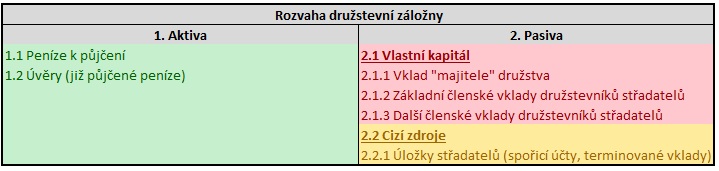

Zjednodušeně řečeno, každá banka/záložna má dva zdroje peněz (vklady a vlastní kapitál), ze kterých půjčuje. Vklady jsou peníze, které si u banky/záložny uložili klienti na terminovaných vkladech či spořicích účtech. Vlastní kapitál je tvořen investicí akcionářů (v případě banky) a vklady družstevníků (v případě záložen). Centrální banka (ČNB) stanovuje pravidla hry půjčování peněz a říká, že když banka/záložna někomu půjčuje, nesmí úvěr poskytnout 100% z vkladů klientů, nýbrž část peněz musí půjčit i z vlastního kapitálu (když v tom má majitel banky své vlastní peníze a nepůjčuje jen z peněz klientů, je více motivován, aby půjčoval uváženě a svoji banku nepřivedl ke krachu). Stejně je tomu tak u družstevních záložen, kde místo akcionářů bank máme družstevníky, kteří musejí do záložny vložit své vlastní peníze, aby záložna mohla půjčovat. Zakladatel záložny vloží nejvíce svých peněz (je největší družstevník, tedy mu družstvo de facto patří) a následně z každého střadatele-klienta, který si u záložny chce uložit peníze, udělá záložna taky družstevníka a vybere od něj jeho členský vklad (dříve vybíraly záložny průměrně 500-1000 Kč, dnes se vybírá zpravidla pouze symbolická 1 Kč). O co méně se vybere od družstevníků střadatelů, o to více svých vlastních peněz musí do družstva vložit „majitel“ záložny, aby mohl peníze půjčovat. Proto začaly některé záložny nabízet tzv. „další členské vklady“, které prezentovaly jako lepší termínované vklady s vyšším úročením. Další členský vklad (i když se střadateli jeví jako běžný termínovaný vklad) je dobrovolným dodatečným vkladem střadatele do družstva (takovýto vklad posiluje vlastní kapitál družstva) a v případě krachu záložny o tyto peníze střadatel-družstevník přichází (proto další členské vklady nejsou a ani nemohou být pojištěné u Fondu pojištění vkladů). Tento způsob navyšování vlastního kapitálu záložny je zcela v pořádku (poučí-li družstevní záložna střadatele a rizicích nepojištěnosti takovéhoto vkladu), avšak naráží na problém, že málokdo je ochoten záložně půjčit peníze takto nepojištěně (to už je lepší investovat do akcií, kde je vidina zisku vyšší a riziko výrazně nižší).

Co tedy WPB Capital dělala dle ČNB špatně?

- WPB půjčila 100 mil. Kč formou úvěru spřátelené firmě č.1 (řekněme, že 92% této půjčky bylo z úložek na terminovaných vkladech a 8% z vkladu „majitele družstva“)

- Spřátelená firma č.1 převedla peníze spřátelené firmě č.2 (libovolným způsobem, např. směnkou – možností jsou desítky)

- Spřátelená firma č.2 si uložila peníze u WPB, ovšem nikoliv formou termínovaného vkladu, ale formou dalšího členského vkladu. Výsledkem bylo, že 92 mil. Kč se zázračně přesunulo z kolonky „cizí zdroje – úložky střadatelů (spořicí účty, terminované vklady)“ do kolonky „vlastní kapitál – další členské vklady družstevníků střadatelů“. Tímto krokem se majitel záložny zbavuje rizika z úvěrování, které nepřímo přenáší na Fond pojištění vkladů, což je hrubé porušení pravidel hry.

Toto je sám o sobě dostatečně velký prohřešek/podvod, za který má ČNB plné právo a dokonce i povinnost licenci záložně zrušit a neobstojí zde ani jeden z hlasitých argumentů „majitelů“ družstva o vysoké kapitálové přiměřenosti, který naopak ve světle nálezu ČNB působí spíše úsměvně. Jestli se ve WPB Capital děly i další nekalosti (obdobně jako v MSD) v podobě cíleného tunelování záložny přes úvěry poskytnuté firmám v zahraničí ukáže čas a vyšetřování policie (stejně jako v případě MSD).

Poškozené bankovky

V naší bankovní poradně se poslední dobou opakuje dotaz „kde vyměnit poškozenou bankovku a kolik mě to bude stát“. V prvé řadě je třeba rozlišit tuzemské (české koruny) a zahraniční (eura, libry, dolary, atd.) bankovky. Obecně platí, že bankovky mění jejich emitent, tedy centrální banka země, odkud měna pochází a to zcela bezplatně. Nad rámec tohoto obecného pravidla může centrální banka přenést povinnost měnit bezplatně bankovky v určité míře i na komerční banky v dané zemi. Dále může kterýkoliv subjekt na trhu bankovky vyměňovat jako součást své podnikatelské aktivity – toto už je ale vždy za úplatu.

Tuzemská měna (české koruny)

Rozlišujeme standardně (běžně) a nestandardně poškozené bankovky. Za standardně poškozené bankovky považujeme ty, které jsou celé, skládají se maximálně ze dvou částí či je celková složitelná plocha bankovky větší než 50%. Jedná se zejména o popsané, pomalované, natržené a zcela přetržené bankovky, což se může výjimečně při běžném nakládání s penězi stát. Standardně poškozenou bankovku lze vyměnit zcela bez poplatku a za 100% náhrady u jakékoliv banky, která poskytuje pokladní služby, či přímo u ČNB. Objeví-li se nám tedy v peněžence natržená bankovka, kterou prodejce odmítne přijmout, vyměníme bankovku snadno, rychle a zcela bez poplatků na nejbližší hotovostní pobočce libovolné banky.

Za nestandardně poškozenou bankovku považujeme takovou, která je:

- ohořelá nebo zetlelá

- obarvená či odbarvená natolik, že jsou pochybnosti o její pravosti či platnosti

- poškozená biologickým nebo jiným materiálem

- poškozená nástražným zařízením na ochranu proti krádeži

- skládá se z více než 2 částí

- nečitelná nebo proděravělá úředním znehodnocením bankovky

Nestandardně poškozené bankovky mění bezplatně pouze ČNB, komerční banky mohou zprostředkovat výměnu za úplatu. Takto poškozené bankovky se nemění na počkání, ale jsou vždy zadrženy, poslány na expertízu a až následně se rozhoduje o výši náhrady (aby se předešlo koumákům, kteří před lety trhali bankovky na malé části, ze kterých ve výsledku skládali více neúplných bankovek, než kolik jich na počátku roztrhali, a požadovali tím pádem vyšší náhradu, než na jakou měli nárok). Je třeba zdůraznit, že ČNB se vždy dotazuje, jak k nestandardnímu poškození bankovky došlo a poskytuje náhradu pouze tehdy, došlo-li k poškození:

- při živelní pohromě

- obětem při spáchání trestného činu nebo při pokusu o spáchání trestného činu

- nešťastnou náhodou

- způsobem, kterého si příjemce nemusel nebo nemohl povšimnout, např. s ohledem na jeho zdravotní postižení

Pokud bankovku poškodíme úmyslně, nárok na náhradu nám zaniká. Např. pokud rozstříháme dvě bankovky, ze kterých následně poskládáme tři neúplné, a chceme náhradu za tři bankovky, nejenže expertíza odhalí, že se jedná pouze o dvě bankovky, ale ještě nám nárok na náhradu zanikne zcela, neboť by se jednalo o úmyslné poškození (což je navíc trestným činem).

Zahraniční měny (eura, libry, dolary, atd.)

Bezplatně lze vyměnit u emitenta bankovky, tedy u centrální banky měny dané země. V případě liber u britské centrální banky, v případě dolarů u americké centrální banky, v případě eur u centrálních bank v zemích platících eurem, atd. Vybrané české banky mění běžně/málo poškozené cizí bankovky za úplatu na počkání.

Již neexistující měny

Velmi zřídka někdo doma objeví již neplatné mince či bankovky (nejčastěji německé marky). V těchto případech mění neplatné peníze vždy emitent podle pravidel, která určil při rušení daných mincí/bankovek – zpravidla se jedná o bezplatnou výměnu ve výši 100% náhrady po dobu 10 let od ukončení platnosti mincí/bankovek. Následně již peníze možné vyměnit není.