Podmínky pro získání hypotéky se změnily. Komu to pomůže?

Česká národní banka deaktivovala DSTI jako jedno ze závazných pravidel pro získání hypotéky. Zůstává už jen LTV a DTI. Plus požadavky na úvěruschopnost, do nichž vedle příjmů patří i další závazky, či bezproblémová historie v registrech. Pojďme si shrnout podmínky získání hypotéky i možné dopady „zrušení“ ukazatele DSTI.

Základní vlastnosti hypotéky

Než začnete vybírat hypotéku, je nutné o ní předem dost vědět. Jaký je to úvěr, jak a u koho se dá získat, ale především: jak s ním můžete zacházet vy a jak s ním bude (v budoucích letech) zacházet banka. Pro hypotéku jsou typické následující vlastnosti:

účelovost - peníze z úvěru smíte použít jen na bydlení (s výjimkou americké hypotéky a zpětné hypotéky)

zástava - úvěr je zastaven nemovitostí, kterou financuje, případně ještě další nemovitostí

proměnlivý úrok - úroková sazba platí jen na několik let: tzv. období fixace. Nikdy na celou dobu trvání hypotéky (na rozdíl od úvěru ze stavebního spoření, který je účelově vázán bydlením)

proměnlivá splátka - po skončení období fixace nastoupí období nové, s novou úrokovou sazbou, odpovídající situaci na peněžním trhu. To může významně snížit nebo zvýšit měsíční splátku pro celé nové období fixace

až dvě tempa splácení - hypotéka může mít dvě tempa splácení: nejprve jen úroky (pro postupné čerpání na výstavbu, na rekonstrukci), posléze anuitní splátky (po ukončení čerpání, až do úplného splacení)

dá se vylepšit - hypotéka se dá refinancovat k jiné bance a předčasně splatit. Poplatky spojené s předčasnou splátkou si určuje banka. Je však několik výjimek, kdy předčasné splacení zpoplatněno být nesmí, především: konec fixace, splátka z pojistného plnění, 25 % jistiny ve výročí hypotéky.

obvykle nebývá problém se splácením hypotéky

Závazné ukazatele pro posouzení žádosti o hypotéku

Když si sjednáte online schůzku s nezávislým hypotečním poradcem, který má rozhled nad celým hypotečním trhem, bude vás hned na začátku informovat o závazných ukazatelích. Banky je musejí respektovat. Ukazatele vyhlašuje Česká národní banka, a jejich aplikaci také kontroluje - v rámci dohledu nad finančním trhem.

Ukazatele pro rozhodování o poskytnutí (především) hypotečního úvěru mají oporu v zákoně č. 6/1993 Sb., o České národní bance (§45). Ten také dovoluje zvýšit maximální limit ukazatelů pro žadatele mladší 36 let (resp. když alespoň jednomu z manželů žádajících o úvěr ještě nebylo 36 let).

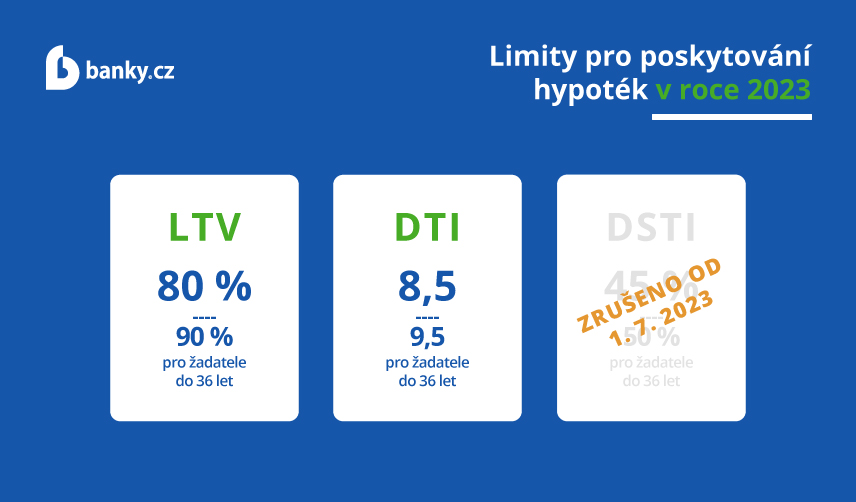

Ukazatele jsou tři a pro žadatele nad 36 let platí v následujících hodnotách:

- LTV - Loan To Value neboli výše úvěru k hodnotě zastavované nemovitosti. V současnosti je strop nastaven na 80 %. To znamená, že zbylých 20 % si žadatel hradí ze svého, nebo zástavou další nemovitosti, čímž se zvýší i maximální schvalitelná částka.

- DTI - Debt To Income neboli poměr celkového zadlužení proti celkovému ročnímu čistému příjmu žadatele (žadatelů). Nyní je strop nastaven na 8,5 násobek ročního příjmu.

- DSTI - Debt Service To Income neboli poměr mezi měsíční splátkou veškerých úvěrů žadatele k jeho čistému měsíčnímu příjmu. Donedávna byl strop na 45 %, od července 2023 je DSTI ukazatel nezávazným (byl „zrušen“).

Pro žadatele do 36 let jsou stropy všech ukazatelů (ze zákona o ČNB) posunuté:

- LTV na 90 % (vždy LTV plus 10 procentních bodů)

- DTI na 9,5 násobek (vždy DTI plus jeden násobek)

- DSTI na 50 % (vždy DSTI plus 5 procentních bodů), resp. bez závaznosti od července 2023.

Další požadavky na budoucího dlužníka z hypotéky

Podmínek pro získání hypotéky je samozřejmě mnohem víc. Patří k nim další závazky, které žadatel o hypoteční úvěr musí pravidelně platit a s tím spojená čistá historie v registrech. Důležitou roli také může hrát pracovní smlouva. V případě, že žádáte o hypotéku a máte se zaměstnavatelem uzavřenou smlouvu na dobu určitou, můžete narazit na problém s bonitou. a několik dalších prvků. Do detailu rozepsané je najdete v našem přehledovém článku: Podmínky pro získání hypotéky.

Proč ČNB „zrušila“ DSTI?

DSTI ukazatel se má postarat o to, aby případné zvýšení úrokové sazby v dalších obdobích fixace finančně „nepoložilo“ dlužníka z hypotéky, a s ním i celou jeho domácnost. Pokud se sjednává hypotéka v nízkých úrokových sazbách (okolo 1,5 - 3 %), je vysoká pravděpodobnost, že následující období fixace bude dražší. Že splátky v dalších letech porostou.

A tak je vhodné pohlídat, že se rodina už při nízké úrokové sazbě nedostane na hranici svých schopností splácet. Protože při zvýšení úroků už by svou hypotéku neutáhla. Jenže teď máme období vysokých úrokových sazeb. A DSTI ukazatel tím ztrácí smysl. Pravděpodobnost, že splátky v budoucnu ještě porostou, je nízká.

Proto ČNB vynechala DSTI ze svých makroobezřetnostních pravidel. A ponechala vyhodnocení DSTI na bankách samotných, na jejich risk managementu. Banky jsou opatrné, a ve svém vlastním zájmu schvalují hypotéku jen lidem s dostatečně vysokým úvěrovým skóre.

To ostatně dokazuje i minimální podíl nesplácených hypoték na jejich celkovém poskytnutém objemu. V 1. čtvrtletí roku 2023 to bylo 5 miliard Kč, z celkově poskytnutých a splácených 2 630 miliard korun (viz. přehled z BRKI za 1Q 2023).

Komu pomůže zrušení DSTI?

DSTI je ukazatelem, který do značné míry diskriminuje živnostníky, podnikatele, zkrátka OSVČ. Jejich skutečné příjmy jsou často odlišné od těch vykázaných v daňovém přiznání. Proč? Tito lidé mohou být v režimu paušální daně, nebo uplatňovat výdajový paušál.

Ovšem u mnoha profesí nedosahují výdaje tak vysoko, jak je jejich výdajový paušál nastaven. V čistém proto OSVČ zůstává víc, než může posléze vykázat finančnímu úřadu. A právě na toto omezení spousta OSVČ naráží, kdykoliv se rozhodnou, že si vyberou půjčku a požádají o ni, včetně té hypoteční. U hypotéky bývá situace až neřešitelná.

Uvolnění DSTI teď dává OSVČ novou naději na získání hypotéky bez toho, aby musely do žádosti zapojit i další osoby (spoludlužníky), které přinesou další příjem k posouzení. Zaměstnancům se situace nijak výrazně nemění.

Máte představu o výši splátky u současných hypoték?

Mnoho zájemců o koupi vlastního bydlení bývá při prvním jednání s poradcem zaskočeno. Čím? Výší splátky. Hypotéka není malým úvěrem. A přestože se dá rozložit na desítky let, pořád se splátky v průměru šplhají nad 20 tisíc Kč měsíčně.

Jak by to vypadalo s vaší hypotékou? Rychlý výpočet vám zprostředkuje naše hypoteční kalkulačka. Vyplatí se též sledovat vývoj úrokových sazeb.