Penzijní fondy transformované a účastnické

Spoření v penzijních fondech označované jako třetí pilíř důchodové reformy je poměrně rozšířené – na důchod si takto spoří aktivně 5 milionů lidí, přičemž jednomu milionu klientů přispívá zaměstnavatel průměrně 700 Kč měsíčně. Jaký je rozdíl mezi transformovaným a účastnickým penzijním fondem? A vyplatí se vůbec na důchod ve fondech spořit?

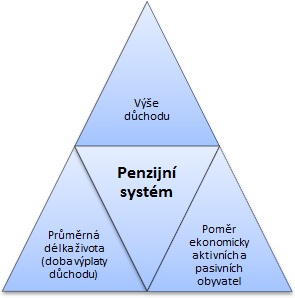

Myšlenka penzijních fondů

Český důchodový systém měl dříve pouze jeden pilíř – státní důchodové pojištění, které spočívalo v tom, že jsme z platu odváděli státu nemalou část na sociálním pojištění a stát nám za to po dosažení důchodového věku a potřebné doby pojištění vyplácel penzi. Tento čistě průběžný důchodový systém (zvaný PAYG - Pay As You Go - neboli co vybereme od pracujících, rozdáme hned důchodcům) není i přes svůj malý podíl zásluhovosti špatný, ale může fungovat jen za předpokladu, že se nebude prodlužovat délka života a nebude se měnit poměr ekonomicky aktivního (pracující) a pasivního (děti a důchodci) obyvatelstva.

Prodlužující se průměrná délka života (díky vědeckému pokroku) a zhoršující se poměr ekonomicky aktivních a pasivních jedinců (díky neschopnosti politiků nastavit rozumně pro-populační pravidla hry a reformovat rozumně penzijní systém) způsobují pokles reálné výše důchodů, a tudíž činí penzijní systém nefunkční z hlediska důstojného zabezpečení na stáří (přežijeme, ale pokles životní úrovně oproti ekonomicky aktivnímu období bude značný). Bylo tedy jasné, že se budou muset zavést další pilíře důchodového systému, kde si lidé budou spořit sami na přilepšenou ke státnímu důchodu. A tak se zrodily v roce 1994 penzijní fondy (třetí pilíř důchodového systému – myšlenka dobrá, provedení průměrné). Obdobně vzniklo v roce 2012 důchodové spoření (druhý pilíř důchodového systému – myšlenka dobrá, provedení značně nedokonalé).

Transformované a účastnické fondy

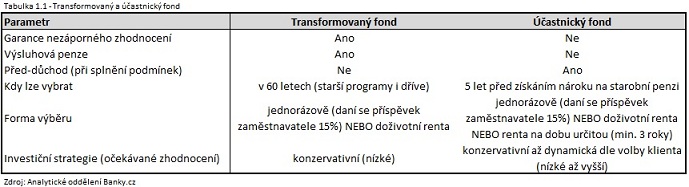

Již v prvních dvou letech (1994-1995) vzniklo přes 40 penzijních fondů, které postupně převážně fúzovaly do nynějších 8 fondů (2014), od 2013 zvaných jako fondy transformované. Hlavním cílem těchto fondů bylo ochránit vklady střadatelů před ztrátou (záporným zhodnocením), což do značné míry plynulo z tehdejší neveselé situace na bankovním trhu, plné krachů bank a kampeliček. Transformované fondy tedy ze zákona nemůžou připsat klientům horší zhodnocení než nulové (pozor, fond může stále zkrachovat a na rozdíl od bankovních vkladů, vklady u penzijních fondů pojištěné nejsou!). S provedenou reformou bankovního sektoru v letech 1995-2002 (kdy trh opustily Agrobanka, Velkomoravská banka, Union banka a další) došlo k výrazné stabilizaci v bankovnictví, nic masivně nekrachovalo a do popředí se dostala touha po vyšším zisku na úkor nezáporného zhodnocení. A tak v roce 2013 vznikly fondy účastnické, které již nemusely garantovat nezáporné zhodnocení a klient si sám mohl zvolit investiční strategii (od konzervativní s minimálním rizikem a výnosem až po dynamickou s velkým rizikem i možným výnosem). Tabulka níže popisuje hlavní rozdíly mezi fondy a pomůže zodpovědět otázku, zdali se vyplatí přechod z fondu transformovaného do účastnického.

Mimo parametry zmíněné výše jsou rozdíly mezi fondy spíše kosmetické, státní dotace (90-230 Kč/měsíc) i daňové úlevy (snížení daňového základu až o 12 000 Kč/rok) jsou stejné.

Vyplatí se přechod do účastnického fondu?

Přes 97% účastníků třetího pilíře je situováno ve fondech transformovaných, ze kterého mají možnost kdykoliv přejít do fondů účastnických (naopak to nejde a noví účastníci třetího pilíře mohou od roku 2013 vstupovat pouze do fondů účastnických). Vyplatí se někomu přecházet z fondů transformovaných do účastnických? Proti přechodu do účastnických fondů hovoří ztráta výsluhové penze, u konzervativně založených jedinců ztráta garance nezáporného zhodnocení a u mladších ročníků oddálení doby, kdy bude možné úspory vybrat/začít čerpat formou penze (60 let versus důchodový věk-5 let, což u mladších ročníků vychází na min. 63 let).

Pro přechod do účastnických fondů hovoří možnost před-důchodu, pro zájemce o výběr celé částky naráz, kterým přispívá zaměstnavatel, možnost sjednat výplatu renty pouze na 3 roky (což je skoro ekvivalentní jednorázovému výběru, ale ušetříme daň 15% z příspěvků zaměstnavatele) a pro odvážnější jedince možnost více riskovat (především v mládí a středním věku) v dynamickém fondu a tím utéct v dlouhém horizontu inflaci. Sečteno, podtrženo, papírově 3 výhody a 3 nevýhody, tedy vyrovnané skóre. Na každém z nás je tedy posouzení jeho konkrétních okolností - čemu klademe větší váhu, případně co se náš ještě týká/už netýká.

Jak se zabezpečit na stáří

Spoření v penzijních fondech se více vyplatí těm, kterým přispívá zaměstnavatel (dodatečný příjem, o který bychom jinak přišli) a méně těm, kteří spoří od útlého věku a v transformovaných fondech čekají na výsluhovou penzi. U všech ostatních lze o výhodnosti pochybovat i přes na první pohled lákavý státní příspěvek až 230 Kč/měsíc. Přinejlepším se končí na nule z důvodu inflace působící na úspory po desítky let. Spoření se naopak hrubě nevyplatí těm, kteří mají dluhy a souběžně spoří (lepší by bylo rychleji splácet dluhy). Ať už se penzijní spoření vyplatí či nikoliv, nejedná so rozhodně o instrument, který by nás na stáří zabezpečil ze 100%. Spíše je to takové malé přilepšení ke státní penzi a nutný edukativní krok k lidem, kteří příliš nemyslí na budoucnost a v průběhu produktivního věku si nedávají stranou na horší časy. Z tohoto pohledu u těchto jedinců převáží výukový efekt nad malou ztrátou úspor (lepší, když ušetří méně na stáří, než kdyby více utratili v produktivním věku).

Životní cyklus má tři základní stádia – dětství, produktivní věk a stáří. V dětství se o nás zpravidla starají rodiče, v produktivním věku se staráme sami o sebe a ještě bychom měli dávat část stranou na stáří a ve stáří žijeme z toho, co jsme si během produktivního věku naspořili (ať již povinně pomocí státního penzijního systému či dobrovolně přes penzijní připojištění, důchodové spoření, investice do střechy nad hlavou, dětí atd.). Státem organizované dobrovolné spoření na důchod (druhý a třetí pilíř – ten první je povinný, z něho se vyvléci nedá) je třeba chápat jako univerzální řešení, nemáme-li lepší nápad a chuť se na stáří zabezpečit jinak.

Chceme-li dělat věci jinak a efektivněji, je určitě moudřejší investovat do střechy nad hlavou a raději splácet hypotéku než si platit penzijní spoření. Stejně tak je lepší investovat do nemovitosti k pronájmu (opět např. pomocí hypotéky) než se zavázat k důchodovému spoření. Toto jsou lepší varianty zabezpečení se na stáří, ale ne každému se do nich chce jít, neboť je to náročnější oproti prostému zasílání peněz penzijnímu fondu. Odměnou je však výrazně vyšší životní standard ve stáří. ČNB sice inflaci dlouhodobě cíluje na 2%, ale tato dvě procenta jsou výsledkem rostoucích cen potravin a nákladů na bydlení a klesajících cen technologických vymožeností. Ve stáří budeme potřebovat především bydlet a jíst, méně už nakupovat neustále nové televize a auta. Tedy státem organizované spoření, které třeba i pokryje inflaci, nám stejně moc nepomůže. Naopak investice (vlastní bydlení, příjem z pronájmu) nám bude neustále generovat hodnotu/příjem v aktuálních cenách.