Jak vytvořit položkový rozpočet stavby kvůli hypotéce

Stavíte dům nebo rekonstruujete byt a potřebujete hypotéku? V tom případě se pravděpodobně neobejdete bez položkového rozpočtu. Banka díky němu zjistí, kolik peněz potřebujete, na co je chcete využít a jestli vaše plány odpovídají realitě. Přečtěte si proto, jak položkový rozpočet vypadá a jak ho získáte.

Na položkový rozpočet se vyplatí myslet ještě před podáním žádosti o hypotéku – ideálně při přípravě projektové dokumentace.

„Získáte tak rozpis jednotlivých prací a nákladů, které s nimi souvisí. Díky tomu budete mít lepší představu o tom, na kolik vás stavba či rekonstrukce vyjde. A lépe odhadnete, jak vysokou půjčku budete potřebovat,“ říká Miroslav Majer, CEO portálu Banky.cz.

Položkový rozpočet stavby k projektové dokumentaci

Při tvorbě projektové dokumentace můžete o sestavení položkového rozpočtu požádat projektanta. U stavby rodinného domu vás to sice vyjde přibližně na 15 000 korun, zato ale získáte podrobný dokument, ze kterého můžete vycházet při žádosti o hypotéku.

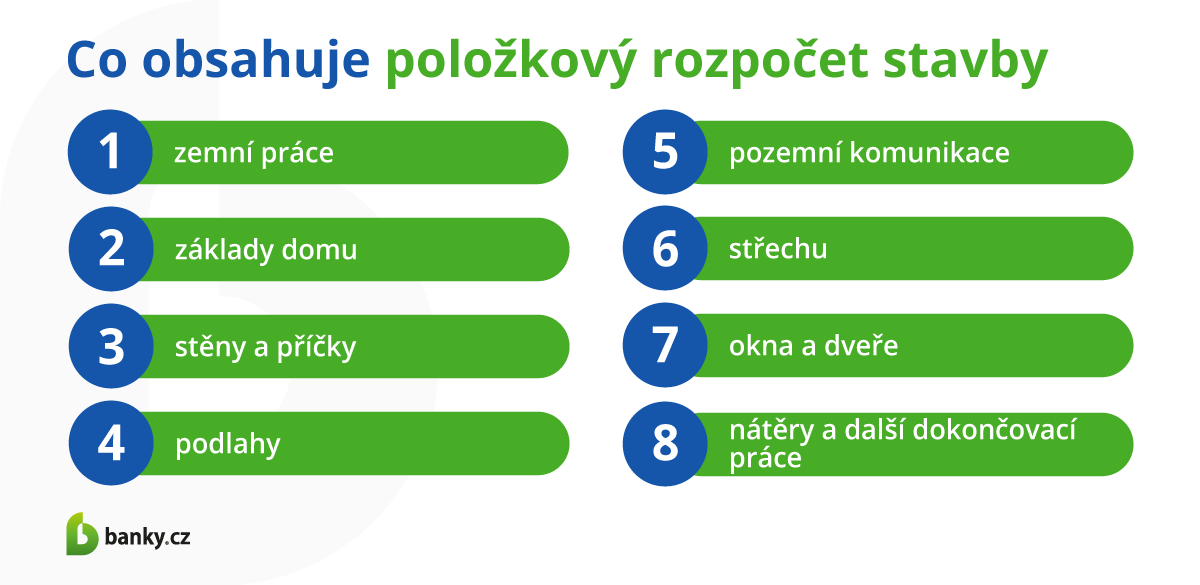

A jak položkový rozpočet stavby vypadá?

Je to tabulka rozdělená do několika sekcí, které se věnují různým typům práce. Typicky v ní najdete oddíly pro:

zemní práce,

základy domu,

stěny a příčky,

podlahy,

pozemní komunikace,

střechu,

okna a dveře,

nátěry a další dokončovací práce.

V každé sekci přitom jsou i desítky položek.

Položkový rozpočet pro hypotéku

Pro získání hypotéky do takových podrobností jít nemusíte.

„Bankám stačí shrnutí hlavních položek, ze kterých bude jasné, jaké práce máte v plánu a kolik vás budou stát. Nemusíte být zcela přesní – částku můžete zaokrouhlit na tisíce či desetitisíce korun. Rozpočet tak zvládnete sestavit i sami, což se hodí například při stavbě svépomocí,“ podotýká Miroslav Majer.

Pamatujte jen, že v rozpočtu musíte vždy uvést:

jestli chcete peníze na stavbu, nebo na rekonstrukci

a kde nemovitost stojí nebo bude stát.

Pokud si na sestavení položkového rozpočtu pro hypotéku netroufáte, požádejte o pomoc profesionálního rozpočtáře. Nebo firmu, která bude mít stavbu na starosti.

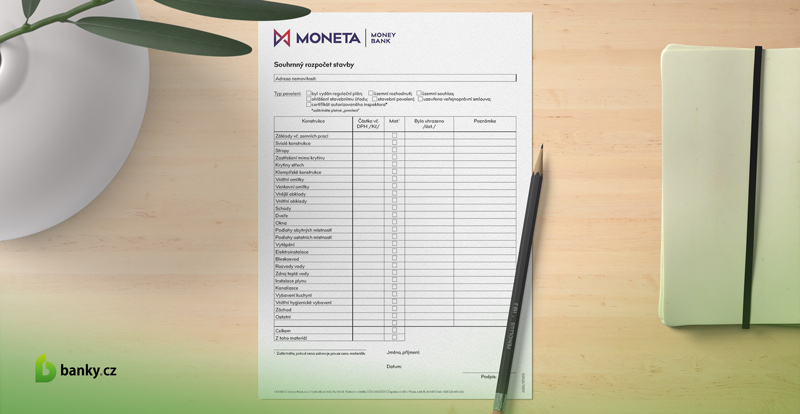

Vzor položkového rozpočtu pro hypotéku

Abyste měli lepší představu, jak má zmíněný dokument vypadat, využijte vzor položkového rozpočtu pro hypotéku. Na internetu jich najdete několik.

Pro ilustraci jsme vybrali dokument, který používá Moneta Money Bank. S podobnými formuláři ale pracují i další banky.

Sami vidíte, že v dokumentu je jasně uvedené, jaké náklady máte do rozpočtu pro hypotéku zahrnout. Nemusíte se tedy bát, že uděláte chybu.

Rozpočet na stavbu vs. rozpočet na rekonstrukci

Ze vzoru položkového rozpočtu pro hypotéku na stavbu je vidět, že položky jsou řazené podle postupu prací – tedy od základů a zemních prací až po vnitřní omítky a instalace. Stejným způsobem postupujte i ve chvíli, kdy od banky nemáte speciální tiskopis a rozpočet vytváříte sami.

Nezapomeňte ale zohlednit fakt, zda připravujete rozpočet na stavbu domu, nebo na rekonstrukci bytu. Ve druhém případě bude položek výrazně míň.

U položkového rozpočtu pro rekonstrukci bytu totiž neuvádíte například základy. A obvykle ani:

Položkový rozpočet zkrátka vždy přizpůsobte plánovaným úpravám.

Proč banka rozpočet pro hypotéku potřebuje

Pro banku je položkový rozpočet jedním ze zásadních dokumentů, který ovlivní její rozhodování o vaší žádosti o hypotéku. Pomůže jí odhalit, jestli jsou vaše představy o nákladech realistické. A zda je nepodceňujete.

„Pokud poskytovatel zjistí, že je rozpočet nereálný, s největší pravděpodobností vaši žádost o hypotéku zamítne. Proto mu musíte věnovat velkou pozornost,“ upozorňuje Miroslav Majer.

Banka navíc položkový rozpočet stavby využívá i po schválení hypotečního úvěru. S jeho pomocí kontroluje využití peněz, které vám půjčila.

Co do položkového rozpočtu nepatří

Pamatujte, že v položkovém rozpočtu mají místo jen činnosti, které přímo souvisí se stavbou nebo rekonstrukcí. Nesnažte se tedy částku navýšit například pomocí výdajů na vybavení domácnosti.

Do položkového rozpočtu proto nepatří mimo jiné náklady na:

zabezpečení bytu,

stínění,

nábytek

nebo na úpravu zahrady.

Výše hypotéky: myslete na vícepráce i vybavení

Jak už jsme zmínili, z položkového rozpočtu je dobré vycházet při stanovení částky, o kterou banku požádáte. Myslete ale na to, že se některé práce můžou zkomplikovat nebo že materiál může zdražit. Proto byste měli banku požádat o víc peněz, než na kolik vychází kalkulace nákladů.

Alespoň pokud nemáte dostatečnou rezervu, kterou byste případné vícenáklady sami pokryli.

Zejména u hypotéky na dům musíte počítat i s tím, že ho budete muset také zařídit. A že vás nábytek a další vybavení vyjde na několik set tisíc korun.

Využijte bezplatné nedočerpání hypotéky

Vždy je lepší požádat raději o víc peněz, než jaký je váš odhad všech nákladů. Pokud to tedy umožní vaše bonita a další podmínky pro získání hypotéky.

„Banky většinou povolují bez jakýchkoliv sankcí nevyčerpat až 20 % ze smluvené částky. Proto se nebojte započítat do půjčky i určitou rezervu. A také do žádosti zahrňte neúčelovou část hypotéky. Tyto peníze pak využijete zcela podle svého uvážení, například na nákup vybavení domácnosti,“ vysvětluje Miroslav Majer, CEO portálu Banky.cz.

Neúčelová část hypotéky

Neúčelová část hypotéky bývá obvykle 20–40 % z celkové výše úvěru. Získáte tak statisíce korun, které použijete, jak se vám to zrovna hodí.

A na kolik peněz v praxi dosáhnete?

Představte si, že na stavbu potřebujete 3 000 000 korun a váš poskytovatel nabízí neúčelovou část hypotéky ve výši 30 % z celkové výše úvěru. V neúčelové části si tak můžete půjčit až 1 285 000 korun – 30 % z výsledné částky 4 285 000 korun.

Jen pamatujte, že celková půjčená částka (účelová i neúčelová část úvěru) nesmí přesáhnout 80 % z ceny nemovitosti, kterou ručíte. Pouze u 90% hypotéky je tento limit vyšší.

Co když hypotéka nestačí

A co když cena práce přece jen přesáhne částku, na které jste se domluvili s bankou? Řešení je několik:

Požádáte o navýšení hypotéky. Pokud máte dostatečnou bonitu, nebývá to problém.

Vezmete si druhou hypotéku. Když za původní úvěr ručíte pozemkem, můžete dát u nové půjčky do zástavy dům. Případně můžete ručit úplně jinou nemovitostí.

Využijete nezajištěný úvěr ze stavebního spoření nebo spotřebitelskou půjčku. Musíte ale počítat s vyšší úrokovou sazbou než u hypotéky.

Půjčíte si od příbuzných nebo známých. Takové půjčky jsou obvykle bez úroků. Pokud se ale dostanete do problémů se splácením, můžete si zničit vztahy se svými blízkými.

U jakých hypoték potřebujete položkový rozpočet

Položkový rozpočet souvisí se dvěma typy hypotečního úvěru. A to s:

hypotékou na stavbu domu nebo jiné nemovitosti

Hypotéka na stavbu domu

Pokud za hypotéku ručíte stavěnou nemovitostí, odvíjí se maximální výše úvěru od její budoucí ceny. Odhadce banky ji stanoví na základě rozpočtu, projektové dokumentace a dalších podkladů.

Můžete si přitom půjčit maximálně 80 % z této částky. Pouze výjimečně banky povolují až 90% hypotéky.

Musíte mít tedy dostatečné úspory, abyste zvládli doplatit zbývající částku. A také nový dům vybavit.

Případně můžete za úvěr ručit ještě další nemovitostí. Hodnota zástavy díky tomu stoupne a dosáhnete na víc peněz.

Hypotéka na rekonstrukci

Také u hypotéky na rekonstrukci banka vychází z budoucí hodnoty nemovitosti stanovené odhadcem. A půjčí vám až 80 % této částky.

V tomto případě je pro vás ale situace jednodušší. V naprosté většině nemusíte doplácet nic ze svého – rekonstrukce nebývají tak nákladné, aby přesáhly limit půjčky. A to ani v případě, že stoupnou ceny materiálů nebo práce.

Odlišná situace je jen v případě, kdy si berete hypotéku na nákup a rekonstrukci nemovitosti.

Potřebujete totiž dost peněz na to, abyste nemovitost nejdřív koupili a poté opravili. Stejně jako u hypotéky na výstavbu se proto obvykle neobejdete bez vlastních úspor.

Jak na čerpání hypotéky na stavbu či rekonstrukci

Oba zmíněné úvěry jsou charakteristické postupným čerpáním hypotéky. Peníze tedy banka posílá postupně – podle toho, jak pokračují práce.

A právě tady přichází opět ke slovu položkový rozpočet stavby. A také odhadce banky.

Pokud totiž chcete čerpat další peníze, odhadce nejprve na místě zkontroluje, zda jste předchozí část půjčky opravdu použili ke stavbě nebo rekonstrukci. Následně připraví protokol o stavu stavby a pošle ho do banky.

V bance protokol porovnají s položkovým rozpočtem.

Pokud přitom zjistí, že jste vyčerpali celou částku na základovou desku, ale ve skutečnosti ji ještě nemáte hotovou, další peníze vám nepůjčí. Alespoň dokud nebude deska hotová.

Protokol o stavu stavby je klíčový

Čerpání půjčky a postup prací proto musíte dobře hlídat. Pokud se dostanete do situace, kterou jsme popsali, musíte sáhnout po vlastních úsporách nebo si půjčit jinde.

Teprve když bance doložíte, že je daná část stavby nebo rekonstrukce hotová, půjčí vám další peníze.

Vždy ale až na základě protokolu od odhadce.

Ve vašem zájmu je, abyste jich potřebovali co nejmíň. Za vyhotovení každého protokolu o stavu stavby totiž zaplatíte několik set korun.

Poplatky za čerpání hypotéky

Banky zpoplatňují také jednotlivá čerpání hypotéky, za která zaplatíte až několik tisíc korun. Některé banky naštěstí nabízejí určitý počet čerpání zdarma. Jejich počet se ale u konkrétních poskytovatelů liší.

Vždy si proto zjistěte, kolik bezplatných čerpání vaše banka nabízí. A snažte se tento počet dodržet.

Nezapomeňte však, že se do tohoto limitu počítá i čerpání neúčelové části hypotéky.

Tyto peníze přitom dostanete, až když využijete účelovou část hypotéky.

Například u hypotéky na stavbu nemovitosti tak nejprve čerpáte peníze na nákup pozemku, poté prostředky na výstavbu a nakonec na zařízení domácnosti.

Splátky u postupného čerpání hypotéky

U postupného čerpání jsou specifické také splátky hypotéky. Dokud nevyčerpáte celý úvěr, splácíte pouze úroky.

Díky tomu se nemusíte bát příliš vysokých splátek v době, kdy potřebujete peníze na stavbu nebo rekonstrukci. Zároveň se ale splácení jistiny oddálí až o několik let.

„Hypotéku můžete čerpat až dva roky. A pokud vám to nestačí, můžete se s bankou domluvit na prodloužení doby čerpání o 6 měsíců. Za tuto službu ale zaplatíte zhruba 5 000 korun. Navíc záleží jen na bance, jestli vám to povolí,“ zdůrazňuje Miroslav Majer, CEO portálu Banky.cz.

Jak co nejlépe využít postupné čerpání hypotéky

Obvykle bývá nejvýhodnější peníze vyčerpat co nejrychleji – a co nejdříve splácet jistinu. Celkem tak na úrocích zaplatíte méně než při dlouhém čerpání.

Pokud ale nechcete platit vysoké splátky (třeba proto, že práce ještě pokračují a vy je hradíte ze svého), můžete je oddálit. Dokud totiž hypotéku zcela nevyčerpáte nebo čerpání sami neukončíte, platíte pouze úroky.

A splátky jsou mnohonásobně nižší.