Investice do zlata v roce 2025: Kompletní průvodce

Zajímají vás investice do zlata a jejich možnosti? Ptáte se, jak se dá investovat do zlata, když nechcete kupovat přímo fyzické zlato v podobě slitků? Anebo právě o slitky stojíte nejvíce, ale nejprve chcete zjistit, jak poznat poctivého prodejce zlatých slitků, či jak si ověřit pravost? Ukážeme vám šířku možností pro zlaté investice, od slitků, přes obchodování, přes fondy, až po akcie zlatých společností. Upozorníme na jejich výhody, nevýhody, ale i náročnost nebo daňové a právní dopady takovýchto investic.

Jak lze investovat do zlata

„Zlato si můžete pořídit jako investici, či jako uchovatele hodnoty. Fyzické zlato v podobě zakoupených slitků je spíše uchovatelem hodnoty. Díky reakci jeho ceny na změny celkové hladiny v ekonomice, ale i díky jeho využívání v mnoha odvětvích, neztrácí zlato na hodnotě. Investovat do zlata, s cílem zisku, lze spíše obchodováním na burze, nákupem akcií těžařských společností či ve zlatých ETF fondech,“ popisuje Petr Jermář, specialista na finance Banky.cz

Zlaté slitky

Stejně jako slitky dalších drahých kovů, dají se coby investice pořídit i slitky zlaté. Na trhu je potkáte v různých gramážích, od 1 gramu, přes trojskou unci (cca 31 g), až po ještě vyšší gramáže. Zlato můžete buď skladovat doma, nebo využít služby bankovních schránek (trezorů) a úschovných míst nabízených přímo obchodníky se zlatými slitky v ČR (v ČR například IBIS InGold).

Zlato v podobě slitků se dá kdykoliv zase prodat. Ale v obdobích vrcholných hodnot zlata se můžete setkat s potížemi prodat slitky za odpovídající cenu. Někteří obchodníci garantují odkup i při krátkodobě zvýšených cenách, ale jde spíše o výjimku. Nespornou výhodou zlata je jeho osvobození od daní.

V roce 2024 Česká národní banka vydala historicky poprvé zlaté dukáty s vyobrazením sv. Václava. Podívejte se jak do nich můžete investovat.

Výhody investic do zlatých slitků

- fyzické držení

- prvek diverzifikace portfolia

- dlouhodobá ochrana před inflací

- dobrá likvidita

- na zlato se nevztahují daně

- předpoklad dlouhodobého růstu ceny (jako u nemovitostí)

- vlastnictví není nikde evidováno (lze se vyhnout zabavení slitků, nejsou povinnou součástí vykazování majetku)

Nevýhody investic do zlatých slitků

- nelze vyloučit pokles či příliš pomalý růst ceny

- vysoké transakční náklady při nákupu a prodeji (poštovné, přeprava, marže obchodníka aj.)

- riziko podvodu s nepravými slitky

- riziko krádeže fyzicky vlastněných slitků

- náklady na pojištění, pokud slitky držíte doma

- riziko zničení slitků (při požáru bytu/domu)

Zařadit slitky do investičního portfolia pro optimální diverzifikaci?

Zlaté slitky jsou spíš uchovatelem hodnoty než investicí, která by generovala zisky. Ale koupi několika slitků tak, aby držely hodnotu do nich vložených peněz, jistě nic nebrání. Jde o zajímavý prvek portfolia, ale spíš z pohledu majetkového než investičního.

Jak začít investovat do zlatých slitků?

Stačí je jen začít nakupovat. Ale pozor: důležité je nakupovat zlato od prověřeného prodejce. Každý slitek je jedinečný, má svůj „otisk prstů“, který lze přes aplikaci ověřit prostřednictvím fotoaparátu mobilního telefonu. Nejlépe bude zvolit prvního prodejce v linii, který nakupuje přímo u rafinerie zlata, nikoliv od dalšího obchodníka.

Právní požadavky a daňové dopady investic do zlatých slitků

Daňové aspekty zde žádné nejsou: zlato je od daní osvobozeno. Nákup slitků je běžným nákupem věci, netřeba v souvislosti s ním řešit specifické právní požadavky.

Obchodování se zlatem na burze

Zlato nemusíte pořizovat jen ve slitcích a někde jej skladovat. Se zlatem se dá také obchodovat na burze. Tam se sice na chvíli stanete jeho majitelem, avšak bez fyzického převzetí, přepravy a uskladnění. Obchodování s CFD na zlato je dostupné díky online aplikacím a platformám. Zlato se obchoduje pod kódem XAU, nejčastěji v kurzu za americký dolar XAU/USD.

Obchodování se zlatem ale není snadné. Vyžaduje odborné znalosti, výběr vhodného brokera, schopnost předvídat vývoj cen, sledování situace a vyhodnocování zpráv z celého světa. Obchodník musí umět zachovat klid a v každé situaci postupovat s chladnou hlavou. Umění obchodování na burze se člověk učí několik let, nota bene, když chce zapojit i tzv. pákový efekt.

Výhody obchodování se zlatem na burze

- dá se začít i s relativně nižšími částkami

- lze dosáhnout vyšších zisků než jen z fyzického držení zlata

- výhoda využití páky

- netřeba zlato držet, přepravovat a skladovat

- k obchodování lze využít platforem, které umožní kopírovat strategie úspěšných investorů

Nevýhody obchodování se zlatem na burze

- vysoká náročnost na dovednosti a znalosti investora

- vysoká volatilita

- contango (cena futures kontraktu na zlato je vyšší než je jeho tržní cena)

- časté ztráty obchodníka

- riziko ztráty neklesá ani při kopírování dříve úspěšných strategií

- obchodní náklady (poplatek platformě, dlouho držené pozice aj.)

Zařadit obchodování se zlatem do investičního portfolia pro optimální diverzifikaci?

Obchodování se zlatem na burze je vhodné jen pro investory s dostatečnými odbornými znalostmi a s dostatkem času, který mohou obchodování věnovat. Lze sice kopírovat strategii úspěšnějších (třeba na obchodní platformě eToro), ale ani to není ochranou proti ztrátě, třeba i celé investice.

Jak začít obchodovat se zlatem na burze?

Na burze můžete začít se zlatem obchodovat prostřednictvím obchodních platforem.

Právní požadavky a daňové dopady obchodování se zlatem na burze

Právní požadavky na obchodníka na burze (tradera) nejsou nijak specifické. Stačí stát se klientem obchodní platformy, jinými slovy s ní uzavřít odpovídající smlouvu. Obchodování je činností, která podléhá běžnému zdanění. Nelze uplatnit ani osvobození od daně vztahující se na investiční zlato, a ani časový test.

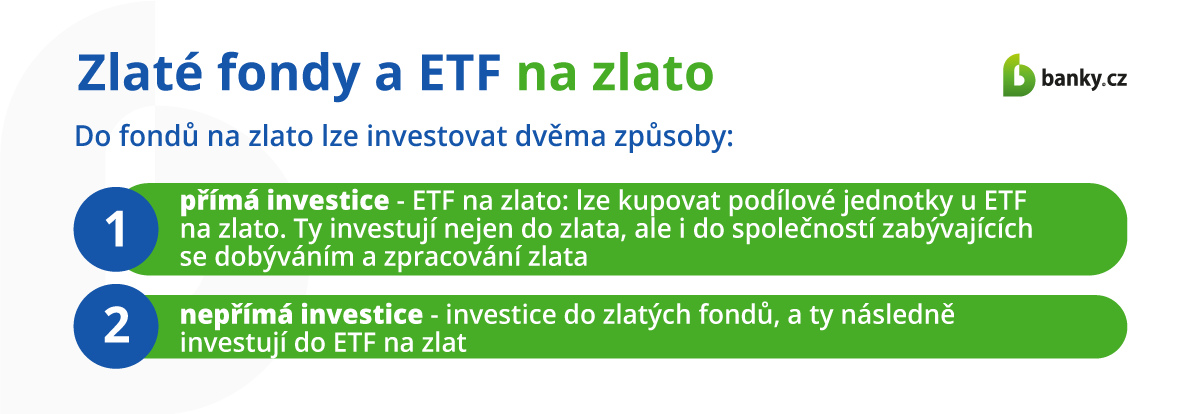

Zlaté fondy a ETF na zlato

Do fondů na zlato lze investovat dvěma způsoby:

- přímá investice - ETF na zlato: lze kupovat podílové jednotky u ETF na zlato. Ty investují nejen do zlata, ale i do společností zabývajících se dobýváním a zpracování zlata

- nepřímá investice - investice do zlatých fondů, a ty následně investují do ETF na zlato.

V tomto případě jde také o obchodování se zlatem, ale nikoliv přímé, obchoduje za vás správce fondu, případně algoritmus.

Výhody investic do zlatých fondů a do ETF na zlato

- snadná pasivní investice

- investice dostupná od nízkých částek

- poměrně nízká likvidita

- obejdete se bez specifických znalostí a dovedností

Nevýhody investic do zlatých fondů a do ETF na zlato

- riziko ztráty

- poplatky hrazené fondu

- fond může chybně vyhodnotit faktory mající vliv na cenu zlata nebo na akcie zlatých společností

Online srovnání podílových fondů

Zařadit zlaté fondy a ETF na zlato do investičního portfolia pro optimální diverzifikaci?

Vzhledem k dostupnosti investice a minimalizaci nároků na její realizaci je možné zlaté fondy a ETF na zlato zařadit do svého portfolia.

Jak začít investovat do zlatých fondů a do ETF na zlato?

Stačí uzavřít smlouvu se zvoleným fondem a začít na sem na svůj dematerializovaný účet posílat peníze pro nákup podílových jednotek. U fondů pro kvalifikované investory nutno splnit ještě i doplňkové podmínky, nejčastěji jde o počáteční vklad ve výši jednoho nebo i několika milionů korun.

Právní požadavky a daňové dopady investic do zlatých fondů a do ETF na zlato

Právním požadavkem je zde jen uzavření smlouvy mezi klientem a zvoleným fondem. Co se daní týká, jde o složitější otázku, která zahrnuje délku trvání investice (časový test), dividendy z akcií ve fondech, pokud jsou vypláceny a klientem čerpány, atp. Správce fondu má povinnost na vyžádání vystavit podklad k daňovému přiznání, samotné daňové povinnosti leží plně na investorovi.

Akcie společností těžících nebo zpracovávajících zlato

„Bez zajímavosti není ani nákup akcií těžařských společností, které se zabývají dobýváním zlata. To vám umožňuje těžit jak z růstu ceny zlata, tak i ze zisků společnosti. Ale pamatujte, že investice do akcií těžařských společností je mnohem rizikovější než investování do fyzického zlata nebo do zlatých ETF. Podléhá totiž rizikům samotného trhu, a navíc ještě i rizikům specifickým pro danou společnost,“ specifikuje tuto investici Martin Pleštil, ředitel úseku investic Broker Trustu.

Výhody investic akcií společností dobývajících zlato

- vedle růstu ceny zlata lze získat i na dividendách

- pokud se firmám daří, lze těžit ze zisků společností

- pravidelný pasivní příjem

- další diverzifikace portfolia

Nevýhody investic akcií společností dobývajících zlato

- volatilita trhu se zlatem jako surovinou

- riziko poklesu ceny akcií zvolených společností

- vyšší cena jednotlivých akcií

- dlouhodobá investice (jsou i další možnosti dlouhodobých investic pro rok 2024 )

- vliv předem neznámých faktorů geopolitických, dostupnosti nových ložisek, ale i faktorů technologických

Zařadit akcie společností dobývajících zlato do investičního portfolia?

Rozhodnutí je na každém investorovi. Jistě může jít o zajímavé zpestření portfolia. Ale sázka na jednu společnost se bohužel nemusí vyplatit.

Jak začít investovat do akcií společností dobývajících zlato?

Stačí si otevřít obchodní účet u některé z platforem umožňujících nákup a prodej akcií, vložit na něj peníze, směnit je za měnu, ve které se akcie obchodují, a můžete začít nakupovat. Tomu všemu ale musí předcházet důkladná analýza hospodaření společností, abyste dokázali odhadnout, zda se jejich akciím bude dařit.

Právní požadavky a daňové dopady investic do akcií společností dobývajících zlato

Po právní stránce postačí smlouva s platformou, na níž budete mít obchodní účet a provádět investice do akcií zlatých společností. Co se týče daní, počítejte s daní z případných dividend a daní z příjmu z prodeje akcií. Může dojít k dvojímu zdanění, které se řeší různými způsoby, v závislosti na zemi a jejím daňovém systému.

Pokud by vás zajímaly investice i do jiných drahých kovů, případně do dalších komodit, přejděte na článek: Investice do komodit v roce 2024: Kompletní průvodce.

Často se ptáte

Jaké jsou aktuální tržní trendy pro investice do zlata v roce 2024?

V roce 2024 se do tržních trendů propisuje zejména:

- rostoucí cena zlata

- zvýšená poptávka po zlatě

- inflace (stále ještě vyšší než by odpovídalo dlouhodobému průměru)

- geopolitické faktory - především územní konflikty

Jaké jsou nejlepší způsoby uskladnění fyzického zlata?

Máte v podstatě tři možnosti:

- domácí trezor - vhodný pro menší množství zlata, ale nese riziko krádeže.

- bezpečnostní schránka v bance - bezpečnější než domácí trezor, ale za poplatek.

- skladování u specializované společnosti - také s poplatkem, může vadit absence bankovní licence.

Jaká jsou rizika spojená s investicemi do zlata?

Záleží zejména na tom, jakou cestu k investování do zlata zvolíte. Rizika pak obsahují především: volatilitu ceny zlata, riziko krádeže nebo zničení fyzicky drženého zlata, riziko poklesu hodnoty společností dobývajících zlato, riziko vlivu nepředvídatelných faktů aj.

Jak ovlivňují geopolitické události cenu zlata?

Ke geopolitickým událostem řadíme dvě skupiny situací:

- samotná geopolitická nejistota - války, konflikty a politické krize. Ty zvyšují poptávku po zlatě jako bezpečném přístavu, což může tlačit cenu zlata vzhůru.

- ekonomická nestabilita - recese, vysoká inflace a jiné ekonomické problémy zvyšují atraktivitu zlata jako uchovatele hodnoty, což opět může zvyšovat jeho cenu

- globální ekonomický růst - „dobré časy“ naopak tlačí cenu zlata dolů.

Jaké jsou predikce ceny zlata pro rok 2024?

Odborníci očekávají, že cena zlata bude v roce 2024 dále růst a překoná hranici 2400 USD za unci. Zda šlo o reálný předpoklad, se ale dozvíme až koncem roku.

Vyplatí se investice do zlata?

Záleží především na vašich investičních cílech a na toleranci k riziku. Zlato může být vhodnou součástí diverzifikovaného portfolia, a to zejména v době vyšší ekonomické nejistoty. Pokud ale hledáte dlouhodobější investici s vysokým výnosem, zlato (především to fyzické) nemusí být správnou volbou.