Důchodová reforma 2015 – za děti sleva na pojistném

Na obzoru jsou dva další dílčí návrhy důchodové reformy na úpravu penzijního systému. Po neúspěšném druhém pilíři přichází slevy na sociálním pojištění pro rodiny s dětmi a zpřístupnění třetího pilíře dětem.

Poslední realizovaná dílčí úprava penzijního systému – tzv. druhý pilíř (spoření v soukromých fondech stylem „stát dá 3%, já přidám 2%“) – úspěšná nebyla. Dílem za to mohla negativní kampaň ČSSD, která od vzniku druhého pilíře neustále hrozila jeho zrušením, dílem i samotná konstrukce druhého pilíře, který příliš atraktivní nebyl. Odborná komise pro důchodovou reformu při MPSV (již nevedená panem Bezděkem, ale panem Potůčkem) nyní přišla s návrhem na slevy na sociálním pojištění pro rodiny s dětmi. Dále chce více zpřístupnit tzv. třetí pilíř důchodové reformy (penzijní připojištění) mladým do 26 let. Zatímco kosmetické zatraktivnění penzijního připojištění neřeší vůbec nic, slevy na pojistném za děti jsou revoluční myšlenkou, která by skutečně prospěla celé společnosti i samotnému penzijnímu systému. Neboť tento návrh respektuje sociální soudržnost (na kterou dává akcent levice) i zásluhovost (důležité pro střed a pravici), má vysokou šanci na úspěch (uvedení do praxe + přežití první ne-středo-levicové vlády).

Více dětí, sleva na pojistném

Během produktivního věku (od konce studií po začátek důchodu) si vyděláváme na penzi. Mimo povinných (a pro všechny plošně % stejných) odvodů na sociálním pojištění (čímž si „vyděláváme“ na státní důchod – tzv. první pilíř) si na důchod spoříme vším, co za produktivní věk nashromáždíme – nemovitosti, úspory, investice (vše od vlastní střechy nad hlavou, která nám sníží náklady na bydlení v penzi, přes chatu, která nám sníží náklady na rekreaci, až po zlaté cihly).

Kolik stojí výchova dětí

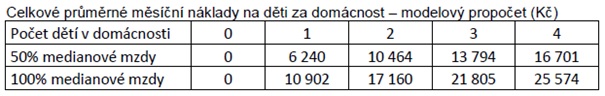

Výchova dětí je poměrně nákladná záležitost. Tabulka níže uvádí, kolik na děti vydá průměrná domácnost (dle velikosti svého příjmu). Např. tam, kde oba rodiče pobírají mediánovou mzdu (aktuálně zhruba 23 000 Kč), vydají měsíčně za 2 děti 17 160 Kč (tato data poskytla důchodová komise a pravděpodobně obsahují vše od stravy až po bydlení, mimo oportunitních nákladů za ztrátu mzdy v době mateřské/rodičovské, atd.).

Zdroj: Potůčkova komise pro důchodovou reformu při MPSV

Výchova jednoho dítěte (od narození do ukončení VŠ – zhruba 25 let) tedy přijde na 1,3-3,3 mil. Kč (dle počtu dětí v domácnosti a toho, jak moc si „dopřáváme“). Stát na výchovu dětí nyní plošně přispívá všem pouze slevou na dani za dítě (13 404-17 004 Kč/dítě rok dle počtu dětí), která za 25 let činí 335-425 tisíc Kč, tedy zhruba desetinu až třetinu skutečně vynaložených nákladů. Současný stav tedy není příliš pro-populačně orientován.

Sleva na sociálním pojištění

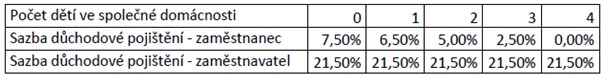

Ten kdo vychová více dětí, si na důchod naspoří méně „zlatých cihel“. Bylo by tedy férové, kdyby to rodičům stát nějak kompenzoval – diferenciací výše důchodů dle počtu vychovaných dětí nebo snížením daňové zátěže v produktivním věku. Výchova dětí není jen smyslem života rodičů – je to i státním zájmem, který by mohl být dotován více než jen současnými 10-33% (kromě toho, že stát budoucí obyvatele prostě potřebuje, tak každé vychované dítě = budoucí daňový poplatník). Potůčkova komise se rozhodla jít cestou snížením daňové zátěže v produktivním věku formou diferenciace sociálního pojištění a navrhuje tuto úpravu sazeb:

Zdroj: Potůčkova komise pro důchodovou reformu při MPSV

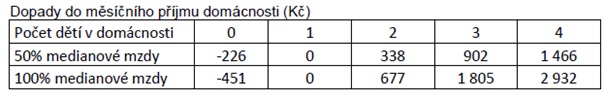

Sazba pro zaměstnavatele se nemění – to je naprosto v pořádku, jinak by to vytvářelo diskriminaci na trhu práce. Sazba pro zaměstnance se mění následovně: bezdětní zaplatí o 1,5% více, rodiny s jedním dítětem zaplatí stejných 6,5% jako nyní a od dvou dětí dále se bude platit méně. Dopady do rozpočtů domácností jsou vyčísleny takto:

Zdroj: Potůčkova komise pro důchodovou reformu při MPSV

Konečně pro-populační opatření

Vychovávat jedno dítě tedy bude stejně nákladné jako nyní, ale již od dvou dětí jsou úspory velmi motivující. Procentuální sleva na pojistném navíc motivuje oproti tupým sociálním dávkám k vyšším výdělkům (kdo vydělá více, ušetří více – dnešní sociální dávky fungují přesně naopak, takže motivaci k práci neposkytují). Stát tedy na výchovu dítěte přispěje slevou na sociálním pojištění 169-733 Kč/dítě/měsíc (a více, dle individuální výše mzdy), což za 25 let činí 51-220 tisíc Kč/dítě. Toto ušetří 50% pracujících. Druhých 50% pracujících se mzdou nad mediánem ušetří ještě více. Kdo vychovává 4 děti a příliš je nerozmazluje, stát mu zadotuje až 50% nákladů na výchovu každého dítěte (náklady 1,3 mil. Kč, sleva na dani 425 tisíc Kč, sleva na pojistném 220 tisíc Kč, náklady po slevách zhruba 650 tisíc Kč, tedy polovina – jistě, pouze modelový příklad se spoustou předpokladů a zjednodušení, ale tato čísla zkrátka pro-populační jsou).

Tento návrh Potůčkovy komise nezbývá než pochválit, neboť se jedná o skutečně nápomocné opatření řešící komplexně problém penzí se související nízkou porodností. Snížíme-li náklady na výchovu dětí, budou rodiče ve spoření na důchod méně znevýhodněni a naspoří si více. A zároveň budou mít více dětí, tedy z pohledu státu více budoucích daňových poplatníků/přispěvatelů do penzijního sytému. Dopady tohoto opatření na státní kasu hodnotí komise jako +0,2-4 mld. Kč (náklady na slevy mínus pozitivní externality).

Penzijní připojištění pro děti

Nyní si ve třetím pilíři (penzijní připojištění) můžou spořit pouze dospělí od 18 let. Stát přispívá všem, kdo si měsíčně ukládají více než 300 Kč. Potůčkova komise v této oblasti zatraktivnění třetího pilíře navrhuje snížení věkové hranice na nulu (spořit si tedy budou moci i kojenci) a navíc mladým do 26 let by mohl stát přispívat už od výše měsíční úložky 100 Kč. Toto je ale spíše hezké gesto či pouhá kosmetická změna, která vůbec nic neřeší.

Třetí pilíř bude vždy válčit s inflací (ať už spoříme ve fondu transformovaném či účastnickém s libovolnou strategií). Kdo si založí penzijní připojištění s nástupem do práce ve 25 letech, tomu na první pohled štědré státní příspěvky sotva pokryjí inflaci, než si peníze v důchodu vybere. Touto inflací myslím inflaci týkající se čistě nákladů na bydlení, po odečtení „parních strojů“ (prezentovaná průměrná 2% inflace je výsledkem 4%+ inflace na potraviny a -2%+ poklesu cen za technologie díky technologickému pokroku). Pokud bychom začali spořit o 25 let dříve, tedy od narození, už by znehodnocení nezabránily ani státní příspěvky – tedy spořit na důchod od dětství ekonomický smysl nemá (jde pouze o falešný pocit, že něco děláme pro své potomky).

Co dál? Společný vyměřovací základ pro manžele

Jedním z dalších velmi žádoucích pro-populačních a pro-rodinných opatření by bylo zavedení společného vyměřovacího základu na důchod pro manžele. U nemálo rodin jsou role rozděleny následovně – jeden více vydělává a druhý se stará více o domácnost. Ať už vyděláváme kolik chceme, důchod mají všichni skoro stejný (pro paní Marksovou-Tominovou, která nedávno vyzívala živnostníky, ať si platí na sociálním pojištění dobrovolně více, jinak budou mít malý důchod – OSVČ se nikdy nevyplatí odvádět cokoliv navrch nad požadované minimum, neboť návratnost této investice začíná zhruba u hranice 130 let věku – a obecně všichni zaměstnanci s mediánovou a vyšší mzdou dostanou ze státních důchodů přinejlepším jen 2/3 toho, co tam za svůj produktivní věk odvedou - spíše se ale pohybujeme u hranice 30-50%).

Ale zpět k tématu. Jeden z manželů má dvě zaměstnání, vydělává za dva, odvádí daně a pojistné za dva, ale dostane důchod za jednoho. Druhý z manželů vydělává málo a převážně se pouze stará o domácnost (od tří dětí včetně to bez chův či vydatné pomoci příbuzenstva skoro ani jinak nejde) – práce na půl úvazku = poloviční odvody a poloviční důchod. Tedy rodina odváděla během produktivního věku daně za 2,5 osoby, ale dostane jen 1,5 důchodu. Řešením by bylo zavedení společného vyměřovacího základu pro manžele dohromady (oproti tomu společné zdanění manželů za dnešních podmínek daňových slev a daňové sazby smysl nemá).