Co je americká hypotéka?

„Americká hypotéka, nazývaná také jako hypotéka bez dokládání účelu, je neúčelový úvěr zajištěný zástavním právem k nemovitosti, která je určená k bydlení. Na rozdíl od klasické hypotéky je možné americkou hypotékou financovat prakticky cokoliv, finanční prostředky můžete využít například na vybavení domácnosti, financování studií nebo na podnikání,“ říká Libor Vojta Ostatek, úvěrový expert Broker Trustu.

Jaký je rozdíl mezi klasickou a americkou hypotékou?

Klasickou a americkou hypotéku spojuje to, že jsou poskytované ve vyšších částkách. Půjčíte si tak i několik milionů korun. Obě také vyžadují zástavu nemovitosti.

Klasická hypotéka zpravidla přináší lepší úrok a LTV až do 90 %, zatímco u americké hypotéky se LTV pohybuje jen okolo 60 %.Zásadní rozdíl však spočívá v tom, že klasická hypotéka je účelová a peníze musíte využít k financování nemovitosti, případně k rekonstrukci bydlení. Americká hypotéka je naopak neúčelovým úvěrem, takže peníze můžete využít na cokoliv.

Jaké jsou podmínky pro získání americké hypotéky?

Podmínky americké hypotéky jsou podobné jako u klasického hypotečního úvěru. Musíte hlavně prokázat, že:

- je vám alespoň 18 let;

- máte nemovitost, kterou můžete za půjčku ručit;

- máte dostatečné příjmy

- a máte dobrou bonitu.

Na americkou hypotéku tak většinou nedosáhnete bez dokládání příjmů. Pouze u nižších půjček (do 50% LTV) někteří poskytovatelé umožňují získat peníze i bez potvrzení o výši příjmů. Vždy si ale prověří vaši bonitu.

Oproti klasickému úvěru na bydlení je přitom jen na vás, jak peníze využijete. Nemusíte proto dokládat účel půjčky.

Jak využít americkou hypotéku?

Možností je celá řada. Neúčelová hypotéka vám pomůže například s financováním nemovitostí, na které se běžná půjčka na bydlení nevztahuje. Využijete ji tedy například na:

- nákup samostatné garáže,

- koupi nemovitosti v zahraničí,

- pořízení družstevního bytu

- nebo na získání chaty, která není vhodná k celoročnímu obývání (například nemá koupelnu nebo splachovací záchod).

Jen pamatujte, že v takových případech potřebujete jinou nemovitost, kterou budete za úvěr ručit.

Americkou hypotéku můžete samozřejmě využít i k pořízení jiného majetku. Třeba nového auta.

A pokud máte starší nevýhodné půjčky, využijte americkou hypotéku ke konsolidaci úvěrů. Všechny půjčky tak budete mít „pod jednou střechou“ a díky ručení nemovitostí budete platit nižší úroky.

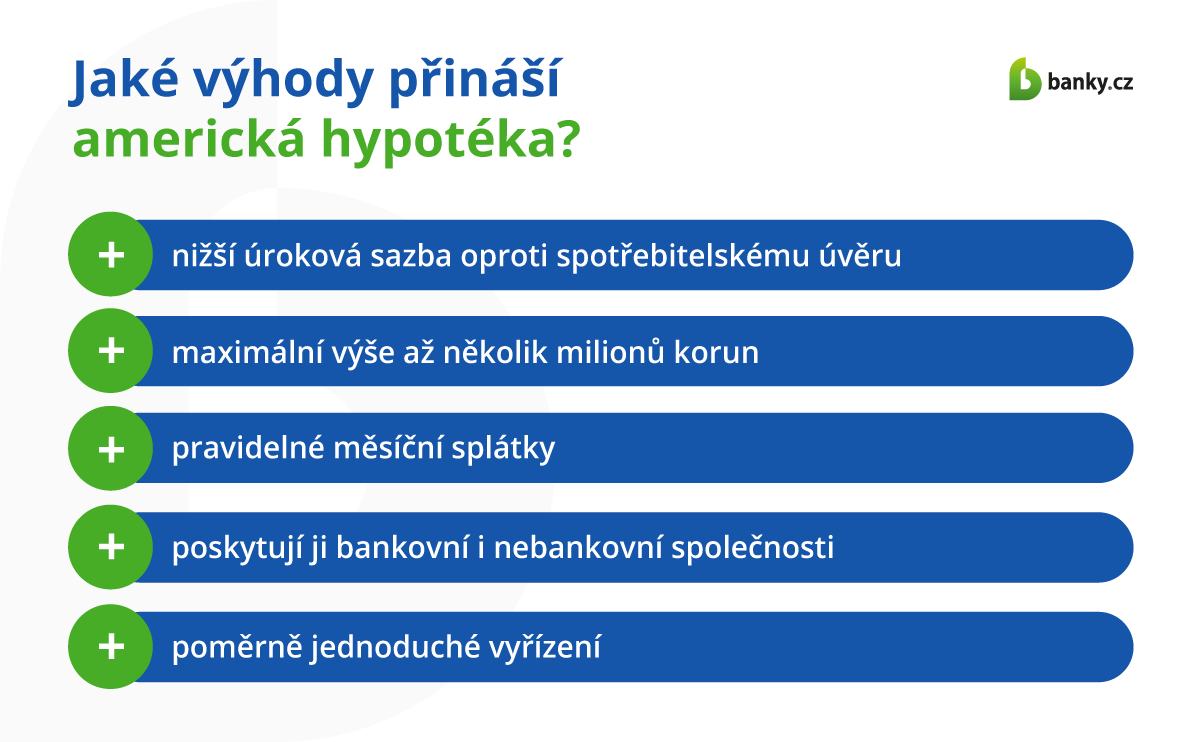

Jaké výhody americká hypotéka přináší?

Jak vyplývá z předchozích řádků, jednou z klíčových výhod americké hypotéky je skutečnost, že můžete získané finanční prostředky využít libovolně.

Jaké další výhody americká hypotéka přináší?

- Získáte nižší úrokovou sazbu oproti spotřebitelskému úvěru.

- Půjčíte si až několik milionů korun.

- Vyberete si z bankovních i nebankovních společností.

- Poměrně jednoduše ji vyřídíte.

Jaké jsou nevýhody americké hypotéky?

„Americká hypotéka je v porovnání s klasickou hypotékou spojená s několika nevýhodami. V případě americké hypotéky je třeba počítat se složitějším papírováním, bance budete muset doložit poměrně velké množství dokumentů a potvrzení. Další nevýhodou jsou relativně vysoké poplatky za schválení žádosti a za vedení úvěrového účtu, zpravidla vyšší úroková sazba a LTV (poměr mezi výší hypotečního úvěru a zástavní hodnotou nemovitosti) do 60 %,“ říká Libor Vojta Ostatek, úvěrový expert Broker Trustu.

Kdo u nás nabízí americkou hypotéku?

Americkou hypotéku v České republice poskytuje řada nebankovních i bankovních společností. Získat můžete například:

- americkou hypotéku od Moneta Money Bank,

- americkou hypotéku od Komerční banky,

- americkou hypotéku od ČSOB,

- americkou hypotéku od České spořitelny

- nebo americkou hypotéku od mBank.

Nabídky jednotlivých poskytovatelů se přitom průběžně mění. Často se také vzájemně liší – například výší úrokové sazby nebo nejvyšší přípustnou hodnotou LTV

Hypoteční kalkulačka

Jak získat americkou hypotéku?

Žádost o získání americké hypotéky je podobná jako v případě klasické hypotéky. Bance tedy musíte doložit potřebné dokumenty a potvrzení.

Poskytovatel si následně zkontroluje vaše příjmy, projde záznamy v úvěrových rejstřících a zhodnotí vaši bonitu. Pokud bude vše v pořádku, za 2 až 3 týdny bude vaše žádost o půjčku schválená.

Nejčastější dotazy spojené s americkou hypotékou

Proč si lidé americkou hypotéku běžně sjednávají?

Klienti neúčelovým hypotečním úvěrem zpravidla financují koupi nemovitosti v zahraničí nebo pořízení garáže, auta či vybavení domácnosti. Kromě toho jim americká hypotéka přináší také peníze na rozvoj podnikání. A poměrně často ji využívají i ke konsolidaci půjček, při které si své úvěry spojí do jednoho a získají lepší podmínky.

Proč má americká hypotéka vyšší úrokové sazby než klasická hypotéka?

Důvodem je skutečnost, že banka poskytuje peníze neúčelově. Můžete je tedy použít na cokoliv. Na druhou stranu je však americká hypotéka levnější než klasické spotřebitelské úvěry, a to díky tomu, že za ni ručíte nemovitostí. Pro banku je taková půjčka bezpečnější než nezajištěné úvěry. Na rozdíl od spotřebitelského úvěru si u americké hypotéky můžete dobu splácení nastavit až na 20 let. Měsíční splátky tedy nebudou tolik zatěžovat váš rozpočet.

Jaká je běžná úroková sazba u neúčelové hypotéky?

V současné době se úroková sazba americké hypotéky pohybuje od 4,5 % do 9 %. Některé banky se zaměřují přímo na americké hypotéky, takže jsou schopné přiblížit se sazbám klasických hypotečních úvěrů, u jiných však musíte počítat s až dvojnásobnými úroky ve srovnání s běžnými půjčkami na bydlení.

Jak dlouho trvá vyřízení americké hypotéky?

Doba vyřízení americké hypotéky je velmi podobná jako u klasické hypotéky. Vše obvykle zvládnete za 2 až 3 týdny. Vyřízení můžete urychlit tím, že co nejdříve dodáte všechny potřebné dokumenty a potvrzení.

Jakou maximální částku mi banka na americkou hypotéku půjčí?

Většina bank nabízí americkou hypotéku až do výše 5 milionů korun, u některých poskytovatelů však maximální částka zastropovaná není. Americká hypotéka je také limitovaná hodnotou LTV. Určuje, jak velkou část z hodnoty nemovitosti si smíte půjčit. U neúčelové hypotéky je to v současnosti obvykle 60 %, zatímco u klasického hypotečního úvěru získáte až 90 %. Maximální výši půjčky samozřejmě ovlivňuje i bonita žadatelů o hypotéku.

Délka splácení americké hypotéky se obvykle pohybuje od 1 roku do 20 let. Maximální délka je ale omezená věkem nejstaršího žadatele. Banky většinou požadují, aby klient úvěr splatil nejpozději do svých 65 let.Jak dlouho můžu americkou hypotéku splácet?

Je možné americkou hypotéku splatit předčasně?

Americkou hypotéku nebo její část můžete splatit předčasně, a to kdykoliv po dobu trvání úvěrového vztahu. Zatímco některé banky umožňují předčasné splacení bez poplatků a sankcí, jinde musíte zaplatit i desetitisíce korun. Výše poplatků za předčasné splacení závisí na přístupu dané banky i na tom, kdy jste uzavřeli hypoteční smlouvu.

Můžu použít americkou hypotéku na splacení drahého spotřebitelského úvěru?

Ano, americká hypotéka je výbornou volbou při doplacení drahých půjček nebo konsolidaci úvěrů. Je však třeba myslet na to, že za ni musíte ručit nemovitostí.

Je pro financování podnikatelského záměru lepší spotřebitelský úvěr, nebo americká hypotéka?

Vzhledem k nižší úrokové sazbě a delší době splatnosti se vám americká hypotéka vyplatí víc. Musíte za ni však ručit nemovitostí.

Můžu si u americké hypotéky odečíst z daní zaplacené úroky?

Jednou z nevýhod americké hypotéky je, že není spojená se státními bonusy, které využijete u standardní půjčky na bydlení. Tím pádem si ani nemůžete od základu daně odečíst zaplacené úroky.

Existuje americká hypotéka bez dokládání příjmů?

Některé banky americkou hypotéku poskytují i bez dokládání příjmů, úvěr ale většinou bývá jen do 50 % zástavní hodnoty nemovitosti. I když nemusíte příjmy dokládat, banka nebo nebankovní společnost stejně vaši finanční situaci prověří. Například kontrolou registru dlužníků.